Империя покрывается все новыми «трещинами»: США может рухнуть в горнило финансового кризиса?

Второй пошел. Агентство Fitch понизило рейтинг США. С максимального ААА до АА+. Это как пятерка с небольшим минусом, если измерять это в школьной системе координат. В целом, вроде ничего страшного, но очень показательный звоночек.

ГОСДОЛГ И ДЕФИЦИТ ВЫРОСЛИ В РАЗЫ

Обоснование достаточно очевидное. В США продолжает расти госдолг. Он составляет уже 32,5 трлн долларов. Для сравнения, в 2000 году он был в шесть раз меньше — 5,5 трлн долларов. А экономика США за это время выросла лишь чуть больше, чем вдвое.

— Давайте по совести. Решение совершенно справедливое. Просто запоздалое. Оно назрело уже давно. Но, я так полагаю, по политическим причинам не проходило. Только вот S&P (другое рейтинговое агентство. – Ред.) в 2011-м осмелился. Остальные сидели тихо-тихо — мы ничего не видим, ничего не слышим. Ну вот… услышали. Не прошло и мгновения, — комментирует инвестбанкир Евгений Коган.

Кстати, снижение рейтинга Standard & Poor’s 12 лет назад привело к обвалу на фондовых рынках по всему миру, в том числе и в России. Сейчас биржи отреагировали сдержанно. Лишь в Азии была небольшая просадка. Остальные практически не заметили. Правда, сейчас ситуация немного другая.

ПРОТИВОЯДИЕ – НИЗКИЕ СТАВКИ

В 2011 году госдолг тоже уже зашкаливал, но американцы довольно быстро справились с последствиями. Они стали бороться с рецессией в экономике с помощью низких ставок. Их опустили до нуля. Это стало противоядием. Вызвало бум на фондовых рынках, на рынке недвижимости. Да и в целом экономика США все это десятилетие активно росла. Правда, в долг…

Сейчас положение ухудшается тем, что ставки в Америке уже не нулевые. И опустить они их не могут, иначе вырастет инфляция. Занимать США приходится под 5 – 6% годовых. А не занимать они не могут. Дефицит бюджета составляет около двух триллионов долларов. Эти деньги нужно где-то взять. Иначе будет разгон инфляции. И тогда ставки придется повышать еще сильнее. Но когда занимаешь деньги под высокие проценты, выплаты по долгу начинают быстро расти. И это еще сильнее увеличивает дефицит бюджета.

Так что ситуация в американской экономике сложная. И будет ухудшаться. Рано или поздно долги отдавать придется. Вечно жить в долг, как известно, невозможно. Запас прочности у Америки есть, но он не бесконечный. Это и подчеркнули рейтинговые агентства.

— На основании того, что мы видим, катастрофы не намечается. С другой стороны, в фундаменте глобальной финансовой системы, основанной на долларе, появилась еще одна трещина, — констатирует Антон Весенний, автор телеграм-канала «Ленивый инвестор».

КАК ОТРАЗИТСЯ НА НАС

Еще несколько лет назад любые волнения в американской экономике отражались и на нас. Особенно резко реагировал фондовый рынок. Связь была сильной. В том числе из-за того, что много американских инвестдомов держали деньги в России. И начинали выводить деньги из нашей экономики. Сейчас ситуация другая. Особых последствий для России не предвидится, считают эксперты.

А вот условный дефолт США, если он когда-либо произойдет, может отразиться на всей мировой экономике. И будет сродни ядерному взрыву. Гособлигации США держат десятки стран мира. Они пострадают в первую очередь. Кроме того, снизится стоимость основных сырьевых товаров. И вот это может повлиять уже на нашу экономику. Правда, вряд ли это перспектива ближайших лет. Американская экономика все еще довольно сильная.

СПРАВКА «КП»

Что означают эти рейтинги?

Напомним, в мире есть три самых крупных рейтинговых агентства (S&P, Moody’s, Fitch). Они оценивают платежеспособность каждой страны и крупных компаний. В общем, тех, кто занимает деньги на фондовом рынке. Используя эти оценки, инвесторы могут оценивать риски, сможет тот или иной заемщик отдать долги в будущем.

Чем выше рейтинг, тем меньше рисков. Самая плохая отметка – D. Это когда страна уже допустила дефолт, то есть не смогла расплатиться с долгами. Перед дефолтом ставят – С. Это почти вердикт. И почти стопроцентная вероятность, что дефолт скоро будет – дело времени. Далее – B. Это средняя оценка, «удовлетворительно». Чем больше «B» (максимум – три), тем ближе страна или компания к хорошему рейтингу. И наконец, самая высокая группа оценок – А. Среди них идеальный рейтинг составляет три «А». Его-то и лишились США.

Читайте также

Возрастная категория сайта 18 +

Сетевое издание (сайт) зарегистрировано Роскомнадзором, свидетельство Эл № ФС77-80505 от 15 марта 2021 г.

ГЛАВНЫЙ РЕДАКТОР — НОСОВА ОЛЕСЯ ВЯЧЕСЛАВОВНА.

ШЕФ-РЕДАКТОР САЙТА — КАНСКИЙ ВИКТОР ФЕДОРОВИЧ.

АВТОР СОВРЕМЕННОЙ ВЕРСИИ ИЗДАНИЯ — СУНГОРКИН ВЛАДИМИР НИКОЛАЕВИЧ.

Сообщения и комментарии читателей сайта размещаются без предварительного редактирования. Редакция оставляет за собой право удалить их с сайта или отредактировать, если указанные сообщения и комментарии являются злоупотреблением свободой массовой информации или нарушением иных требований закона.

АО «ИД «Комсомольская правда». ИНН: 7714037217 ОГРН: 1027739295781 127015, Москва, Новодмитровская д. 2Б, Тел. +7 (495) 777-02-82.

Исключительные права на материалы, размещённые на интернет-сайте www.kp.ru, в соответствии с законодательством Российской Федерации об охране результатов интеллектуальной деятельности принадлежат АО «Издательский дом «Комсомольская правда», и не подлежат использованию другими лицами в какой бы то ни было форме без письменного разрешения правообладателя.

Приобретение авторских прав и связь с редакцией: kp@kp.ru

Когда рухнет Америка

Американский фондовый рынок продолжает бить рекорды. На прошлой неделе исторический максимум обновил Dow Jones Industrial, поднявшись до 22 650 пунктов. Другой биржевой индекс — S&P 500 — также подпрыгнул выше 2 940 пунктов, показав, что предел роста еще не достигнут.

Рынок США растет почти десять лет, и конца этому, кажется, не предвидится. Тон задают технологические компании: их больше всего любят инвесторы, и сюда идут основные потоки денег. По данным Bank of America Merrill Lynch, вложения глобальных фондов в американские активы — от долга до акций — к середине сентября достигли максимума с января 2015 года, тогда как инвестиции в EM сократились до минимума более чем двух лет. Только индексные фонды вложили в американские компании более 160 млрд долларов.

Инвестиции на Банки.ру

Акции Облигации Еврооблигации ИИС ПИФЫ

Привлекательность американских акций в высокой прибыли, которую показывают компании. Налоговые льготы и высокий потребительский спрос стимулируют приток инвестиций в отрасли, ориентированные на внутренний рынок. Именно поэтому технологический и потребительский секторы сейчас в лидерах роста. Торговая война с Китаем американской экономике только в плюс: от введения пошлин пока страдают валюты развивающихся стран. Как отмечает в обзоре главный инвестиционный стратег ITI Capital Искандер Луцко, с начала торговых войн акции компаний потребительского сектора растут опережающими темпами по сравнению с бумагами экспортеров.

В России все наоборот: если посмотреть на отраслевые индексы, то в более выгодном положении компании-экспортеры. Например, индекс нефти и газа с начала года подрос на 37%, а металлургии — на 7,6%. Потребительский и финансовый секторы в минусе, что вполне ожидаемо, учитывая снижение реальных доходов россиян.

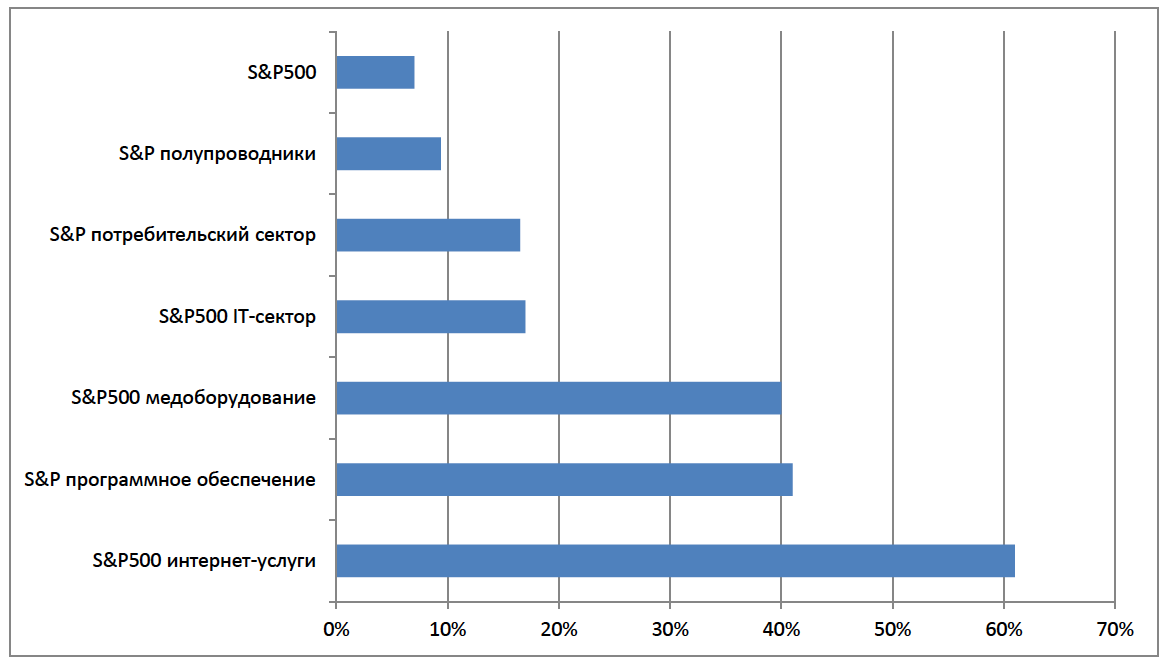

Технологические компании растут быстрее рынка*

Источник: Bloomberg, ITI Capital (рост с начала года)

Россияне голосуют долларом

Несмотря на неплохой рост отечественного фондового рынка (индекс Мосбиржи с января прибавил 14,5%), все больше россиян предпочитают инвестировать за рубеж. Резкое ослабление рубля в августе подтолкнуло спрос на акции иностранных компаний. По данным Санкт-Петербургской биржи, число клиентов с начала года выросло более чем в шесть раз. Торговый оборот увеличился до 967,3 млн долларов. В августе число частных инвесторов, торгующих иностранными бумагами, увеличилось на 12%.

Похожий тренд и на рынке ПИФов: при общем оттоке в 7 млрд рублей в августе лидерство по привлечению делят фонды нефтегазового и металлургического секторов и фонды, в портфелях которых бумаги иностранных IT- и интернет-компаний. В прошлом году иностранные ПИФы зарабатывали вкладчикам до 30%, а с начала этого года их доходность уже свыше 20—25%.

В ожидании обвала

Но чем выше взлетают американские фондовые индексы, тем больше появляется мрачных пророчеств о скором крахе. В JP Morgan предупреждают: время растущего доллара подошло к концу. По мере ослабления эффекта от предпринятого президентом Дональдом Трампом сокращения налогов крупнейшая экономика мира утратит преимущество в росте.

По американской экономике (фундаментальный фактор роста фондового рынка) может также ударить и ФРС, ведь впереди еще несколько повышений ключевой ставки. Причиной финансового кризиса может стать рост долга в корпоративном секторе. «Сейчас на фондовом рынке США можно наблюдать большое количество обратных выкупов своих акций корпорациями и выплаты крупных дивидендов. Все это создает впечатление, что топ-менеджеры понимают: музыка может стихнуть в любой момент, и направляют львиную долю свободных денежных средств на дивиденды и buy back», — говорит аналитик «Финама» Сергей Дроздов.

Ведущий стратег «Атона» Алексей Каминский указывает, что из-за торговых войн и проблем в экономиках некоторых развивающихся стран (Турция, Аргентина) капиталы стали уходить в США. Это породило колоссальную разницу в динамике фондовых индексов. По мнению эксперта, этот дисбаланс рынков вряд ли продолжит развиваться дальше. «Пришло время им начать «сходиться» обратно. И для этого либо просядет американский рынок, либо же вырастут развивающиеся», — предполагает Каминский.

Потенциал роста развивающихся рынков на ближайшие 12 месяцев

Источник: Bloomberg, ITI Capital

Весь вопрос в том, когда это случится. И насколько сильно упадут акции тех же Facebook* или Tesla? Июньский обвал гигантов IT-индустрии показал, что коррекция может быть достаточно жесткой. Многие аналитики западных инвестбанков полагают, что рынок США сильно переоценен и «глобальный шторм» может начаться именно с технологического сектора. Как считают экономисты JP Morgan, масштабный финансовый кризис разразится уже в 2020 году. Более близкая дата обвала — ноябрь 2018 года. В это время (6 ноября) пройдут промежуточные выборы, на которых, как ожидается, республиканцы могут потерять большинство в палате представителей конгресса. «Когда рухнет рынок — сложно сказать, должен быть триггер. Скорее всего, это произойдет неожиданно, от очередного разорвавшегося «пузыря вроде Lehman Brothers», — комментирует аналитик «Альпари» Анна Кокорева. По ее словам, если доллар начнет падать, то для рубля это плюс, отечественная валюта может укрепиться.

Как защитить сбережения?

Означает ли это, что правы министр экономического развития Максим Орешкин и первый заместитель председателя ЦБ Сергей Швецов, рекомендующие россиянам покупать «отечественное»? Как показывает опыт ипотечного кризиса 2008 года, если на развитых рынках начинаются проблемы, иностранцы, от которых зависит «погода» на нашем фондовом рынке, отнюдь не спешат покупать рублевые активы. А локальных инвесторов, способных поддержать отечественные индексы, просто нет (банки и НПФ, скупающие ОФЗ, не в счет). И если в США начнется пожар, то пожар начнется везде, говорит Кокорева.

«Результатом кризиса американского рынка станет масштабная цепная реакция, которая негативно скажется на рынках всех сегментов», — уверен аналитик «БКС Премьер» Антон Покатович. Хотя российская экономика и выглядит устойчивой (с точки зрения профицита текущего счета, благоприятной конъюнктуры нефтяного рынка, низкой долговой нагрузки и проч.), но это не сработает в краткосрочной перспективе. И, несмотря на низкие мультипликаторы, с которыми сейчас торгуются бумаги российских компаний, эта недооценка не спасет инвесторов. «Потеряют все. В том числе держатели российских акций, которые в условиях внешнеполитического кризиса относятся к рисковым и спекулятивным активам», — уверен аналитик «Альпари» Александр Разуваев. Он рекомендует при малейших тревожных сигналах продавать и акции, и облигации. В «Финаме» считают, что самый надежный способ защититься от кризиса — купить доллары и евро.

Но не все эксперты столь категоричны. Некоторые полагают, что в ближайшие пару лет инвесторам не стоит опасаться кризиса. «На фоне повышения ставок американский рынок продолжит оставаться довольно привлекательным», — говорит управляющий активами General Invest Денис Горев.

Искандер Луцко из ITI Capital отмечает, что компании из США много реинвестируют (за счет сделок M&A и дивидендов). По данным Bloomberg, в этом году они могут вложить около 2,5 трлн долларов. Такой приток обеспечит дальнейший восходящий тренд на фондовом рынке: в ITI Capital полагают, что до конца года S&P 500 может подрасти еще на 6—7% и достичь 3 100 пунктов.

Российский рынок хотя и не очень интересен для инвестиций (прежде всего из-за риска санкций и снижения роста экономики), однако и здесь, считают эксперты, можно заработать. Например, вкладывая в бумаги нефтегазового сектора. Рост цен на сырье и риски дальнейшей девальвации рубля «Газпрому» и «Роснефти» только на руку. К тому же, указывает аналитик «БКС Капитал» Сергей Суверов, компании добывающего сектора на фоне роста прибыли могут увеличить дивидендные выплаты.

Еще один вариант — купить бумаги компаний, уже попавших под санкции, или тех, кому они угрожают. «В котировки данных бумаг уже заложена повышенная риск-премия за санкции, что делает такие бумаги более нейтральными в отношении усиления западных санкций к РФ в перспективе», — говорит Покатович.

Альберт КОШКАРОВ, Banki.ru

*Сервис/сервисы, принадлежащие Meta, признанной в РФ экстремистской организацией, деятельность которой запрещена на территории РФ

n nttt nttt ntt nt»,»content»:»tt

ntttu0412u044b u043du0435 u0430u0432u0442u043eu0440u0438u0437u043eu0432u0430u043du044b u043du0430 u0441u0430u0439u0442u0435.ntt ntt

nttt nttttu0412u043eu0439u0434u0438u0442u0435nttt ntttu0438u043bu0438nttt nttttu0437u0430u0440u0435u0433u0438u0441u0442u0440u0438u0440u0443u0439u0442u0435u0441u044c.nttt ntt nt»>’ >

Источник https://www.kp.ru/daily/27537/4802827/

Источник https://www.banki.ru/news/daytheme/?id=10669234