Как компании выйти на фондовый рынок

Всем привет. Ремарка в самом начале — IPO стали очень популярными благодаря росту цен на акции компаний в день размещения. Однако доступ частных инвесторов к участию в публичном размещении все еще очень ограничен. Из каких шагов состоит выход IPO, какая доходность у акций и у кого есть доступ к акциям на IPO — разбираемся в этом материале.

Содержание статьи:

Что такое IPO?

IPO (Initial Public Offering), или первичное размещение акций — это процесс предложения акций частной компании на публичном рынке путем их размещения. В рамках выхода на биржу через первичное размещение акций компания выпускает новые акции, продает их и привлекает дополнительный капитал.

Самое первое IPO прошло еще в 1602 году. Dutch East India Company предложила свои акции всем желающим через Амстердамскую фондовую биржу. Главная цель — привлечение дополнительных средств.

Чем длиннее история каких-то процессов, тем сложнее они становятся. Особенно в финансах. Процесс IPO является самым ярким примером усложнения процессов. Инвестиционные банки, андерайтеры, due diligence, road show, проспекты инвестиций, red herring, ценообразование — все эти компоненты являются частью публичного размещения.

Процесс выхода на IPO

Самый простой способ разобраться в IPO — это рассмотреть каждый шаг компании в размещении акций на бирже.

pre-IPO

Для начала — как компании добираются до IPO. Самое популярный путь — прохождение через несколько раундов инвестиций, быстрый рост и достижение той самой стадии. Стадии, когда выход на биржу становится одним из вариантов привлечения инвестиций.

Несмотря на то, что вариант с несколькими раундами инвестиций перед IPO является очень романтичным, — это далеко не единственный путь. Много компаний в биотехе, например, выходят на IPO на достаточно раннем этапе развития. На это влияет капиталоемкость производства, состояние рынка частных инвестиций, уровень развития компании и потенциальное множество других факторов.

Очевидный факт — у IPO есть свои преимущества и недостатки. Есть и другие способы привлечения и выхода из капитала. Через слияния и поглощения (M&A), прямое размещение (Direct Listing), через поглощение публичной компании (популярный в 2020 SPACs) и другие.

Вернемся к IPO. Инвесторы должны зарабатывать на инвестициях, менеджменту необходимы новые средства и инструменты для развития. Коллективным решением борда и менеджмента компании принято решение по выходу на биржу.

Выбор инвестиционного банка

На этом этапе начинает формироваться разница между размером привлеченных компанией средств и ценой, по которой индивидуальные инвесторы и трейдеры смогут получить акции этой компании.

Зачем вообще нужен инвестиционный банк? Кратко: инвестиционный банк — это посредник между компанией и инвесторами в IPO. Можно подумать, что при определенном размере компании реально нанять армию юристов, самостоятельно составить все документы и сэкономить на инвестиционных банках. Да, и это уже будет Direct Listing, или прямое размещение на бирже.

В IPO инвестиционные банки являются неотъемлемой частью. У банков, а в случае IPO их принято называть андеррайтерами (underwriters), есть несколько опций для работы с компанией. От полного выкупа размещения — минимум рисков для компании, — до best efforts agreement — андеррайтер не гарантирует суммы привлеченных средств и выступает лишь посредником для продажи акций. Есть еще вариант all or nothing — либо продаем весь выпуск акций, либо ничего.

Все это, конечно, не настолько увлекательно, но фактически необходимо. Компания выбирает продавца своих акций. Репутация, опыт и возможности инвестиционных банков ведут к тому, что компании выбирают несколько андеррайтеров. Диверсификация рисков в рамках IPO — стандартная практика.

Выбрали банк, решили с форматом взаимодействия, определились, когда компания получит свои средства, а инвесторы — возможность продать акции? Дальше еще больше бумажной работы.

Индивидуальные инвесторы все еще далеко от доступа к акциям компании.

Заявка на IPO

Дальше андеррайтеры и компания проходят через ряд стандартных процедур. Начинается все с engagement letter — это документ, определяющий условия взаимодействия между компанией и банком. Gross spread является одним из самых интересных компонентов.

Фактически gross spread определяет разницу между тем, за сколько банк продаст акции публике, и тем, сколько банки за эти акции заплатят. Зачастую gross spread составляет около 7% от размера IPO. Наконец, мы дошли до цифр.

Статистика говорит о том, что медианное значение вырученных на IPO средств в США составляет около 180 млн долларов (по состоянию на 2020 год).

Из наиболее популярных сделок в 2021 году компании привлекли в рамках IPO:

- Bumble — 2,15 млрд долларов;

- Robinhood — 2 млрд долларов;

- GitLab — 650 млн долларов;

- Rivian — 12 млрд долларов.

Rivian — вообще одна из самых интересных компаний, вышедших на биржу в 2021 году. Rivian вышел на IPO без выручки, компания в момент размещения достигла капитализации в 72 млрд долларов. Все финансовые данные мы можем найти в проспектах компании. К примеру, вот проспект Rivian.

Что такое проспект? Проспект — это формальный документ на регистрацию IPO. В США эта форма называется S-1. Когда необходимо посмотреть финансовые данные компании, которая выходит на биржу, можно абсолютно все детали найти по запросу S-1 prospectus for [имя компании].

После заполнения регистрации наступает еще один интересный момент IPO. Называется road show. Этот термин обычно используется для процесса презентации компании ряду инвесторов. Если на ранних стадиях условный road show проводят основатели и ключевые сотрудники, то в рамках IPO это выполняют андеррайтеры. Road show проводится с целью оценки интереса институциональных инвесторов к IPO и оценке спроса на акции.

IPO — это процесс выхода на биржу через предложение акций публике. При чем здесь институциональные инвесторы?

Институциональные инвесторы фактически являются еще одной стороной, которая имеет доступ к условному домкрату. Каждая сторона, прикладывая усилие к домкрату, увеличивает разницу между ценой предложения компании и ценой покупки акций индивидуальными инвесторами на бирже.

Ценообразование

Если мы еще раз откроем проспект Rivian, то увидим, что сразу в первой секции пропущены цифры, по которым компания выйдет на биржу. После регистрации и roadshow андеррайтеры и компания возвращаются к обсуждению цены размещения.

Цена размещения обычно зависит от ряда факторов. Цели компании влияют на ценообразование. Менеджмент хочет привлечь определенный объем средств в рамках размещения. Рыночные факторы также влияют на цену — изменения цен на акции влияет на цену размещения.

Успех road show. Это один из самых сложных факторов. Андеррайтеры балансируют между ценой размещения и фактом подписки для IPO. Подписка фактически означает то, сколько и по какой цене инвесторы смогут купить акций в момент публичного размещения.

Баланс цены в таком случае — максимально важный момент. С одной стороны — компания, которая привлекает средства. С другой стороны — сколько инвесторы готовы заплатить за акции. Зачастую андеррайтеры уменьшают цены для привлечения максимального интереса. Как результат — цена акций значительно увеличивается в рамках размещения. Но в таком случае компания получает средства по заниженной цене.

Процесс ценообразования очень спекулятивный, на него влияет невероятное множество факторов: от личности управляющего партнера андеррайтера до желания компании и инвесторов заработать.

Так а где индивидуальные инвесторы? Уже почти рядом, но все еще с очень ограниченным доступом.

Непосредственно IPO

Мы имеем цену IPO и количество акций, которое будет продано в рамках размещения. Андеррайтерам теперь необходимо определить, как акции будут распределены между инвесторами. С одной стороны, необходимо найти инвесторов, которые не будут продавать акции сразу же после открытия торгов. Это может обвалить цену акции. С другой — если отдать все долгосрочным инвесторам, то в момент открытия не будет достаточно спроса и предложения для формирования рынка.

Некоторые брокеры, в том числе российские, активно работают с андеррайтерами и получают определенные аллокации в процессе размещения. Так как этот процесс очень спекулятивный и фактически решается каждым андеррайтером непосредственно в момент размещения — невозможно заранее сказать, какой инвестор получит какое количество акций. И это как раз тот момент, когда индивидуальные инвесторы смогут поучаствовать в IPO.

Обычно брокеры собирают заявки от индивидуальных инвесторов для понимания спроса — и дальше распределяют акции соответственно тому объему, который они получили от андеррайтера.

День IPO. Менеджмент компании часто приглашают на церемонию открытия торгов в определенный день. Но это не означает, что акции компании начинают торговаться одновременно со звонком об открытии рынков. NYSE (New York Stock Exchange) имеют процесс, который называется price discovery (нахождение цены). Во время этого процесса центром внимания становятся market makers. NYSE даже составил слайд по этому процессу.

Market makers предлагают акции своим клиентам и находятся в поиске пресловутого баланса между спросом и предложением. Очевидно, что если спрос превышает предложение, то цена открытия торгов по этой акции будет расти. В момент баланса market maker предоставляет информацию бирже о том, что цена открытия будет на определенном уровне. Торги начинаются.

Как участвовать в IPO частным инвесторам?

Как мы видим из процесса IPO, у индивидуальных инвесторов немного возможностей поучаствовать в IPO. В общем-то, варианта два.

Первый — через брокера, который получает аллокацию от андеррайтера. В таком случае количество акций будет зависеть непосредственно от андеррайтера. Российские брокеры также могут накладывать ограничение на продажу этих акций, в США брокеры очень аккуратно подходят к процессу IPO и только очень ограниченный список инвесторов получают доступ к аллокации.

Второй — участвовать в момент открытия торгов. В данном случае процесс ничем не отличается от торговли любыми другими акциями.

Доходность IPO

Доходность (неожиданно!) зависит от стадии участия в IPO. Jay Ritter собирает статистику по IPO каждый год. В соответствии с его цифрами, в 2021 году произошло 309 IPO и средняя доходность первого дня торгов составляет 32%. Однако стоит помнить, что это разница между индикативной ценой размещения — той, которую определяет андеррайтер, — и ценой закрытия. В случае серьезного спроса со стороны институциональных инвесторов и роста цены до открытия торгов по этой акции эта доходность не всегда отражает то, что частные инвесторы могут получить от участия в IPO.

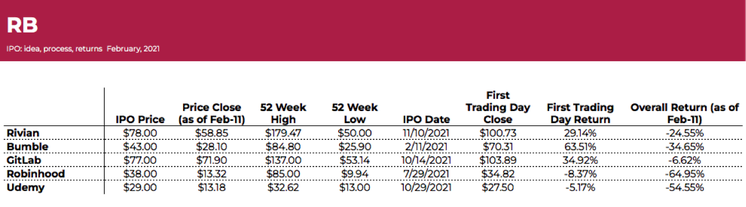

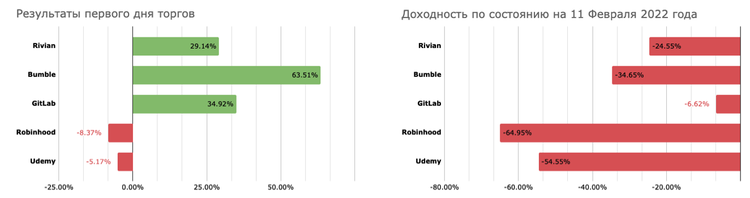

Для информационных целей давайте посмотрим на пять громких IPO прошлого года. Именно классических IPO. Coinbase, Roblox, Warby Parker и другие делали Direct Listing. Поэтому предлагаю посмотреть на пять следующих компаний — Rivian, Bumble, GitLab, Robinhood и Udemy.

Дальше буду сухие цифры, но можно проследить общую динамику. В первый день в трех IPO из пяти был значительный рост. Рынок был волатильный последние два месяца, потому все пять компаний оказались в значительном минусе по сравнению с ценой IPO. Акции GitLab потеряли лишь 6% стоимости, Robinhood сейчас торгуется на 65% ниже, Udemy -55%, Bumble -35%, Rivian -25%. Детали тут:

Нажмите, чтобы увеличить изображение

Учитывая, что какие-то брокеры имеют период lock up — промежуток времени, когда продажа акций запрещена, — инвестиции в определенные IPO могут показать существенные убытки.

Итог

Очевидно, что IPO — это комплексный процесс. Попасть в него частным инвесторам не так просто. Доходность участия в IPO может казаться высокой, но она не всегда доступна для частных инвесторов. Участие в IPO становится спекулятивной историей. Если инвесторы покупают акции на IPO и продают их сразу в рынок, то, возможно, таким инвесторам будет сложно получить аллокацию в новых IPO.

Вывод — несмотря на то, что IPO может показаться очень понятным инструментом по получению дохода, серьезно заработать на этом процессе может только определенный круг организаций.

Если есть вопросы или предложения по темам, которые хотелось бы раскрыть подробнее в рамках финансов, данных или рынка финансовых технологий — пишите мне в LinkedIn или Twitter.

RB.RU организует встречу проекта Founders’ Mondays для начинающих и опытных предпринимателей. Дважды в месяц по понедельникам.

Какие российские компании могут провести IPO

Российский рынок IPO сравнительно невелик и обычно насчитывает от 2 до 5 размещений в год, в то время как в США каждый год на биржу выходит несколько сотен компаний.

Пик отечественного фондового рынка пришелся на 2020—2021 годы , когда на Мосбирже появилось 11 новых эмитентов, почти столько же , сколько суммарно за предыдущие 5 лет.

Тем не менее к концу года российский рынок стал понемногу оживать. По словам главы наблюдательного совета Мосбиржи Сергея Швецова, 2—3 компании «в основном из ИТ-сферы » изъявили желание провести IPO на Московской бирже в ближайшее время. Речь идет о тех, кто планировал первичное размещение акций еще в начале 2022 года.

Самокаты, российская операционная система и топливная компания

Сервис аренды самокатов Whoosh, разработчик российской операционной системы ГК «Астра» и топливная компания «Евротранс» — наиболее вероятные претенденты на IPO, которые совсем недавно об этом публично заявили.

Whoosh основана в 2019 году нынешними и бывшими топ-менеджерами S7 Group. В июне 2022 года компания провела дебютное размещение облигаций на Московской бирже. На них был отличный спрос, и менеджмент, вероятно, задумался об IPO.

По данным Forbes, сервис аренды самокатов был намерен провести первичное размещение своих акций на Московской бирже до конца 2022 года. В итоге именно так и произошло — в середине декабря Whoosh привлек более 2 млрд рублей, а его рыночная капитализация превысила 20 млрд рублей.

В целом IPO Whoosh пока нельзя назвать успешным, так как после начала торгов акции компании на Московской бирже упали более чем на 10% и до сих пор там так и остаются. В рамках размещения ИТ-сервис продал свои новые бумаги по цене 185 ₽, а текущие котировки — 160 ₽.

Более подробно о последнем IPO можно прочитать в отдельном обзоре.

- Выручка — 3,197 млрд рублей.

- EBITDA — 1,401 млрд рублей.

- Чистая прибыль — 0,385 млрд рублей.

- Чистый долг — 3,332 млрд рублей.

- Выручка — 5,359 млрд рублей.

- EBITDA — 2,585 млрд рублей.

- Чистая прибыль — 1,124 млрд рублей.

Группа компаний «Астра» — разработчик российской операционной системы (ОС) и другого инфраструктурного ПО. Гендиректору «Астры» Илье Сивцеву принадлежит 20% ООО «Русбитех-астра» — головная компания группы, — остальные 80% у Дениса Фролова. Основной продукт компании — ОС Astra Linux, которая сейчас активно внедряется в России в качестве альтернативы Microsoft Windows.

В середине лета 2022 года гендиректор группы Илья Сивцев заявил, что его компания планирует выйти на Московскую биржу, не уточнив точной даты размещения. ГК «Астра» может быть оценена российским фондовым рынком в диапазоне от 10 до 17 млрд рублей.

ГК «Астра» растет менее впечатляющими темпами, чем Whoosh: в 1 полугодии продажи компании увеличились всего на 17%. Основные финансовые результаты ГК «Астра» в 2021 году:

- Выручка — 2,37 млрд рублей.

- Чистая прибыль — 1,24 млрд рублей.

«Евротранс» — это развивающаяся топливная группа компаний, которая управляет сетью АЗК в Москве и Московской области под брендом «Трасса». Среди независимых операторов сетей АЗС в столичном регионе предприятие занимает второе место по объему продаж и уступает только «Нефтьмагистрали».

Основной бизнес «Евротранса» — розничная и оптовая реализация нефтепродуктов, которые компания закупает у различных поставщиков. Кроме этого, менеджмент активно развивает дополнительные продажи: открывает магазины, кафе и рестораны при своих АЗС. Текущая доля предприятия в общем объеме розничных продаж топлива в Московском регионе — 3,2%.

Структура продаж «Евротранса»:

- Розничная продажа топлива — 56% доходов в общем результате компании.

- Оптовая продажа топлива — 33%.

- Магазины, кафе и рестораны — около 11%.

Структура основных активов предприятия:

- 54 АЗК на территории Московского региона;

- 41 бензовоз для транспортировки нефтепродуктов к собственным объектам;

- 28 АЗС с блоками AdBlue;

- 7 быстрых ЭЗС для зарядки электромобилей любых типов;

- 4 ресторана площадью 800 м² каждый;

- нефтебаза;

- завод по производству стеклоомывающей незамерзающей жидкости;

- фабрика-кухня, производящая продукты питания для кафе АЗС «Трасса».

Рассылка Т—Ж о мире инвестиций

Лайфхаки о том, как делать деньги из денег, — в вашей почте раз в неделю. Бесплатно

Подписаться

Ваша почта будет в безопасности. Детали — в политике конфиденциальности

Кто еще планировал выйти на IPO

В течение последних 20 месяцев около 42 российских непубличных компаний заявляли, что они ведут интенсивную подготовку к своему IPO.

Вот другие кандидаты из ИТ-сектора:

- «Делимобиль» — российский сервис краткосрочной аренды автомобилей, который в конце 2021 года пытался провести IPO, но был вынужден его перенести из-за низкого спроса.

- «Иви» — российская интернет-компания, которая владеет крупным одноименным онлайн-кинотеатром. В начале 2021 года компания перенесла на неопределенный срок свое IPO после того, как в Госдуму внесли законопроект об ограничении доли иностранцев в аудиовизуальных сервисах.

- «МТС-банк» — универсальный коммерческий банк, который по активам в России занимает 32-е место. Основной собственник компании — АФК «Система» — в середине лета 2022 года рассказал, что менеджмент может провести IPO в течение 6 месяцев.

- «AliExpress Россия» — совместное предприятие Alibaba Group, VK Group, USM International и Российского фонда прямых инвестиций в сфере электронной социальной коммерции в России и СНГ. В планах менеджмента компании было размещение акций в 2022 году.

- «Самокат» — онлайн-сервис, который доставляет продукты, товары для дома и косметику за 15 минут. Сбербанк — основной акционер данного актива — не исключал IPO компании в 2022—2023 годах на фоне высокого интереса инвесторов.

- «Цифра» — лидер российского рынка цифровизации промышленности. Компания разрабатывает и внедряет промышленные решения на базе собственной платформы ZIIoT. Среди основных клиентов предприятия — «Ростех», «Росатом», «Норникель», НЛМК, «Газпром нефть» и другие. Предварительно IPO намечено на 2023 год.

- X5 Digital — это отдельная структура Х5 Group, которая содержит цифровые сервисы ретейлера: экспресс-доставку товаров из магазинов Х5, онлайн-гипермаркет «Vprok.ru Перекресток», сервис доставки готовой еды «Много лосося» и сервис доставки на «последней миле» 5Post. В 2021 году руководство X5 раскрыло планы по проведению IPO данного актива в конце 2022 — начале 2023 года.

Кандидаты из других секторов

| Сфера деятельности | Предварительная дата IPO | |

|---|---|---|

| «Вкусвилл» | Продуктовый ретейл | 2022 |

| Mercury Retail Group | Продуктовый ретейл | 2022 |

| «Металлоинвест» | Добыча железной руды | 2022 |

| «Сибур» | Нефтехимия | 2022 |

| «Еврохим» | Производство удобрений | 2022 |

| «Европлан» | Лизинг | 2022 |

| Familia | Ретейлер | 2022 |

| «Продимекс» | Сельское хозяйство | 2022 |

| Сеть кофеен «Подорожник» | Ретейлер | 2022 |

| CarMoney | МФО | 2022 |

| «Алмар» | Добыча алмазов | 2022—2023 |

| «Инвитро» | Медицинские услуги | 2022—2023 |

| Melon Fashion Group | Ретейл | 2022—2023 |

| Crocus Group | Недвижимость | 2023 |

| Sokolov Jewelry | Ювелирный ретейлер | 2023 |

| «Сервис-телеком» | Сотовые вышки | 2023 |

| «Автодом» | Авторетейлер | 2024 |

| «Ключавто» | Авторетейлер | 2024 |

| «Медскан» | Медицина | 2024 |

| «Совкомбанк» | Банк | 2025 |

| IBS | ИТ | 2025—2026 |

| «Т Плюс» | Энергетика | — |

| «Азбука вкуса» | Продуктовый ретейл | — |

| «Медси», «Биннофарм-групп» и «Степь» | Медицина и сельское хозяйство | — |

| «Илим» | Лесозаготовка | — |

| Nordgold | Золотодобыча | — |

| Первая башенная компания и «Вертикаль» | Сотовые вышки | — |

| Inventive Retail Group | Ретейл | — |

| Первая грузовая компания | Транспорт | — |

| Группа «Просвещение» | Книгоиздатель | — |

| «Вкусвилл» | |

| Сфера деятельности | Продуктовый ретейл |

| Предварительная дата IPO | 2022 |

| Mercury Retail Group | |

| Сфера деятельности | Продуктовый ретейл |

| Предварительная дата IPO | 2022 |

| «Металлоинвест» | |

| Сфера деятельности | Добыча железной руды |

| Предварительная дата IPO | 2022 |

| «Сибур» | |

| Сфера деятельности | Нефтехимия |

| Предварительная дата IPO | 2022 |

| «Еврохим» | |

| Сфера деятельности | Производство удобрений |

| Предварительная дата IPO | 2022 |

| «Европлан» | |

| Сфера деятельности | Лизинг |

| Предварительная дата IPO | 2022 |

| Familia | |

| Сфера деятельности | Ретейлер |

| Предварительная дата IPO | 2022 |

| «Продимекс» | |

| Сфера деятельности | Сельское хозяйство |

| Предварительная дата IPO | 2022 |

| Сеть кофеен «Подорожник» | |

| Сфера деятельности | Ретейлер |

| Предварительная дата IPO | 2022 |

| CarMoney | |

| Сфера деятельности | МФО |

| Предварительная дата IPO | 2022 |

| «Алмар» | |

| Сфера деятельности | Добыча алмазов |

| Предварительная дата IPO | 2022—2023 |

| «Инвитро» | |

| Сфера деятельности | Медицинские услуги |

| Предварительная дата IPO | 2022—2023 |

| Melon Fashion Group | |

| Сфера деятельности | Ретейл |

| Предварительная дата IPO | 2022—2023 |

| Crocus Group | |

| Сфера деятельности | Недвижимость |

| Предварительная дата IPO | 2023 |

| Sokolov Jewelry | |

| Сфера деятельности | Ювелирный ретейлер |

| Предварительная дата IPO | 2023 |

| «Сервис-телеком» | |

| Сфера деятельности | Сотовые вышки |

| Предварительная дата IPO | 2023 |

| «Автодом» | |

| Сфера деятельности | Авторетейлер |

| Предварительная дата IPO | 2024 |

| «Ключавто» | |

| Сфера деятельности | Авторетейлер |

| Предварительная дата IPO | 2024 |

| «Медскан» | |

| Сфера деятельности | Медицина |

| Предварительная дата IPO | 2024 |

| «Совкомбанк» | |

| Сфера деятельности | Банк |

| Предварительная дата IPO | 2025 |

| IBS | |

| Сфера деятельности | ИТ |

| Предварительная дата IPO | 2025—2026 |

| «Т Плюс» | |

| Сфера деятельности | Энергетика |

| Предварительная дата IPO | — |

| «Азбука вкуса» | |

| Сфера деятельности | Продуктовый ретейл |

| Предварительная дата IPO | — |

| «Медси», «Биннофарм-групп» и «Степь» | |

| Сфера деятельности | Медицина и сельское хозяйство |

| Предварительная дата IPO | — |

| «Илим» | |

| Сфера деятельности | Лесозаготовка |

| Предварительная дата IPO | — |

| Nordgold | |

| Сфера деятельности | Золотодобыча |

| Предварительная дата IPO | — |

| Первая башенная компания и «Вертикаль» | |

| Сфера деятельности | Сотовые вышки |

| Предварительная дата IPO | — |

| Inventive Retail Group | |

| Сфера деятельности | Ретейл |

| Предварительная дата IPO | — |

| Первая грузовая компания | |

| Сфера деятельности | Транспорт |

| Предварительная дата IPO | — |

| Группа «Просвещение» | |

| Сфера деятельности | Книгоиздатель |

| Предварительная дата IPO | — |

Что в итоге

Российский рынок IPO, вероятно, на долгое время трансформируется, и основной спрос на нем теперь будут создавать местные инвесторы, а не зарубежные фонды, как это было раньше.

По словам главы набсовета Мосбиржи Сергея Шевцова, в 2020—2021 годах на российских инвесторов в книге заявок при проведении IPO приходилось до 25%, в некоторых случаях — до 100%. Остальное — на иностранных инвесторов.

2023 год должен стать переходным, когда отечественные непубличные компании станут больше концентрироваться на работе с российскими инвесторами. С учетом негативного опыта Whoosh спрос на первых IPO в текущем году, вероятно, будет слабым. Тем не менее этот рынок прошел свою низшую точку развития и в дальнейшем будет только восстанавливаться.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique.

Источник https://rb.ru/opinion/what-is-ipo/

Источник https://journal.tinkoff.ru/news/review-rus-ipo/