АРХИВ: Аналитика Форекс от лучших аналитиков

Актуальные новости и аналитика доступна в терминале по ссылке: Читать аналитику Для подключения Вам необходимо авторизироваться.

07:20, 28 февраля 2022

Курс тенге на Казахстанской фондовой бирже в понедельник может обвалиться вслед за российским рублем, и валютные торги могут быть приостановлены из-за влияния негативных геополитических факторов. В пятницу тенге упал к доллару до 466,66 тенге, причем от более существенного падения его удержали интервенции Нацбанка Казахстана.

03:35, 25 февраля 2022

Цена на нефть (майский фьючерс марки Brent) в пятницу 25 февраля к 17.10 GMT+3 падала на 0,3% до 96,8 доллара за баррель марки Brent. Нефтяные котировки корректируются вниз после обновления накануне максимума с сентября 2014 года – на уровне 102,23 доллара. Между тем, американский президент Джо Байден заявил, что США в попытке сдержать рост цен на энергоносители намерены провести товарные интервенции за счет стратегического резерва нефти и ведут переговоры об аналогичных мерах с другими крупнейшими мировыми потребителями.

06:49, 25 февраля 2022

Курс тенге в пятницу продолжил свое падение на фоне негативной реакции участников валютного рынка на военную операцию России в Украине и последовавших за ее началом западных санкций против российской экономики. На Казахстанской фондовой бирже в пятницу национальная валюта подешевела к доллару на 6,23 тенге, до 472,24 тенге, несмотря на поддержку со стороны Нацбанка Казахстана.

08:38, 24 февраля 2022

Мировые фондовые рынки в четверг резко падают из-за паники инвесторов после после того, как Россия начала военное вторжение на территорию Украины. Украина в свою очередь ввела военное положение на всей территории страны. Азиатские биржи теряют до 3% по основным индексам. Также активно снижаются и фьючерсы на индексы США, и европейские биржевые индикаторы, которые падают на 3-5%. Сейчас участники рынка ждут дальнейшего развития событий, а также тех ответных мер, которые предпримут западные партнеры Украины.

08:38, 24 февраля 2022

На криптовалютном рынке в четверг возобновились масштабные распродажи на фоне крайне напряженной геополитической ситуации. До этого цифровые активы смогли даже немного подрасти на новости о том, что американский производитель электрокаров Tesla начнет принимать Dogecoin для оплаты на своих зарядных станциях. Тем не менее, после начала российского военного вторжения на территорию Украины на крипторынке начался обвал.

12:53, 22 февраля 2022

Цена на нефть (майский фьючерс марки Brent) во вторник 22 февраля к 15.15 GMT+3 росла на 2,4% до 95,2 доллара за баррель марки Brent. Нефтяные котировки в очередной раз обновили максимум с сентября, поднявшись накануне до отметки 97,4 доллара. Риски дисбаланса в поставках углеводородов, прежде всего в Европе, оказывают давление на нефтяные котировки.

06:49, 22 февраля 2022

На крипторынке начался очередной виток падения, курсы основных криптовалют теряют во вторник до 10% на фоне ситуации с Украиной. После того, как Россия накануне признала независимость ДНР и ЛНР, пошли вниз мировые фондовые рынки, а за ними и рынок цифровых активов.

06:48, 22 февраля 2022

Курс тенге на Казахстанской фондовой бирже во вторник упал к доллару сразу на 2,69 тенге, до 431,06 тенге. Ярко выраженная реакция национальной валюты последовала за резким ослаблением российского рубля после того, как Россия признала независимость ДНР и ЛНР. Казахстан пока не собирается идти на аналогичный шаг. Вероятно, в ближайшее время тенге продолжит довольно существенно сдавать свои позиции к доллару вслед за рублей. Теперь не исключен диапазон движения 432-435 тенге за доллар.

06:48, 22 февраля 2022

Мировые фондовые рынки достаточно существенно снижаются во вторник из-за ситуации, которая сложилась на востоке Украины. Если накануне американские индексы ещё колебались в ожидании вероятной встречи президентов США и России в четверг, то после признания Россией независимости ДНР и ЛНР рынки серьезно падают.

Попробуйте

онлайн-терминал Libertex

Инвестируйте в любые активы бесплатно и без рисков. Оттачивайте торговые стратегии на виртуальных $50 000.

Покупайте акции мировых компаний

без комиссий!

26 февраля 2016 года компания Forex Club вступила в Международную Финансовую Комиссию. Членство в Финансовой Комиссии — это почетный статус, которым наделены только надежные компании с многолетней историей успешной работы.

© 1997– 2022 , Forex Club International LLC

The Financial Services Centre, P.O. Box 1823, Stoney Ground, Kingstown, VC0100, St. Vincent & the Grenadines

Contracting entities of Forex Club International LLC, which accept payments from clients and transfer payments back to clients, are: Holcomb Finance Limited (Kennedy, 12, KENNEDY BUSINESS CENTRE, Floor 2, 1087, Nicosia, Cyprus, Registration No. HE 183254), Libertex International Company LLC (Kingstown, St.Vincent & the Grenadines).

Присоединяйтесь к Forex Club в социальных сетях

Защищено SSL

Предупреждение о рисках: Торговля финансовыми инструментами является рискованным занятием и может принести не только прибыль, но и убытки. Размер возможных потерь ограничен суммой остатка на торговом счете.

Компания не принимает клиентов и не осуществляет деятельность ни в одной из следующих стран с ограниченным доступом, таких как: Россия, США, Япония, Бразилия; стран, определенных FATF как государства с высоким уровнем риска и не сотрудничающие страны, имеющие серьезные недостатки в сфере ПОД/ФТ; и стран, которые находятся под международными санкциями.

Компания не принимает клиентов из Беларуси. Клиенты из Беларуси могут пройти регистрацию на сайте fxclub.by.

Торгуйте на рынке Форекс онлайн на сайте лучшего брокера Forex

Валютный рынок Форекс работает круглые сутки. Трейдеры ежеминутно совершают различные сделки. Это значит, что вы точно так же в любое удобное время можете зарабатывать деньги на разнице курса валют. Рынок Форекс работает с различными валютами, акциями, индексами и драгоценными металлами. Ежеминутно на сайте Форекс продают и покупают доллары, евро, рубли, франки, иены и другие валюты. Однако чтобы регулярно зарабатывать, недостаточно просто покупать и продавать денежные единицы. Заработок образуется за счет разницы котировок. Подробнее

Как достичь успеха в торговле на Форекс онлайн

Чтобы стать успешным трейдером, необходимо уметь анализировать ситуацию на валютных рынках и строить верные прогнозы. Самостоятельно получить опыт, позволяющий успешно торговать на рынке Форекс, достаточно сложно. Это потребует значительных усилий, денежных и временных затрат. Но если вы пройдете ряд обучающих материалов по торговле на Форекс на сайте надежного брокера и воспользуетесь опытом профессионалов – то сможете зарабатывать уже сейчас!

Заключайте виртуальные сделки, используя тренировочный счет, учитесь пользоваться графиками, пробуйте строить прогнозы. И уже скоро вы сможете стать полноценным членом клуба Форекс и заработать на бирже свои первые деньги.

Лучший брокер FOREX: поддержка опытным трейдерам и обучение новичкам

Мы обеспечиваем трейдерам максимально выгодные условия торговли на Форекс рынке. Существует мнение, что торговля на рынке Forex – это игра. Однако это и реальная возможность зарабатывать. Инвестиции в валютный рынок не требуют глубоких математических знаний, но в аналитике трейдер должен разбираться. Одна из важнейших способностей — умение интерпретировать новости.

Аналитика и прогнозы — это основные факторы, на которые должен ориентироваться трейдер при принятии торговых решений. Прогнозы можно составлять самостоятельно, на основе новостей, а можно знакомиться с готовыми экспертными оценками того или иного факта. Если самостоятельная торговля кажется трейдеру слишком обременительной, он может воспользоваться услугой «доверительное управление капиталом».

Мы на протяжении 18 лет осуществляем деятельность на международном валютном рынке и даем возможность заработать на купле-продаже валюты и опытным, и начинающим трейдерам. Прогнозы ведущих аналитиков рынка, специальное программное обеспечение, которое, включает торговых роботов и сигналы, помогут трейдерам в их работе. Все необходимые инструменты и информацию вы можете получить на нашем сайте. Мы обеспечим вам комфортное и эффективное обучение, которое позволит зарабатывать на рынке уже сегодня

Форум трейдеров — взаимное обучение, актуальная и интересная информация на сайте

Форум — прекрасный способ ознакомиться с особенностями рынка и «из первых уст» узнать о торговле валютой, акциями и биржевой торговле. Здесь можно найти архивы котировок, обсуждения стратегий forex-торговли, полезных торговых советников, а также свежую аналитику рынков и ссылки на литературу.

В обсуждениях Вы найдете подробности об инвестициях в Форекс — доверительном управлении forex-активами и работе на Форекс бирже. Тем, кто ищет честный способ заработка и приумножения капитала, однозначно стоит попробовать трейдинг.

Конкурс трейдеров — это возможность заработать стартовый капитал!

Конкурс трейдеров — отличная возможность проявить себя и заработать стартовый капитал на трейдинг или игры Форекс. Лучшим помощником в успешном трейдинге является качественное программное обеспечение — терминал StartFX. Одним из самых удобных аналитических инструментов рынка Forex является программа Rumus. С помощью данных программ, Вы можете отработать различные стратегии и эффективно использовать прогнозы рынка, чтобы предсказать движение цены.

Мы предоставляем трейдерам Forex Club самые выгодные торговые условия. Наш дилинговый центр обладает всеми необходимыми инструментами, чтобы вы смогли зарабатывать трейдингом. Форекс Клуб является лучшим вариантом для трейдеров, которые находятся в поиске надежного Форекс брокера. Честный брокер всегда предлагает своим клиентам реальные условия, которые, тем не менее, остаются выгодными. Наша компания по праву считается одним из лучших брокеров Форекс (Forex brokers) в России и лучшим брокером Украины и СНГ.

Своим клиентам мы всегда предоставляем правдивую и актуальную информацию о мире интернет-трейдинга — прогнозы Forex, курсы валют от евро до японской иены, новости рынка. Кроме того, мы оказываем услугу доверительное управление тем, у кого нет времени или желания осуществлять торги самостоятельно. Услуги по доверительному управлению оказывают также банки и другие организации. Управление капиталом Forex — это профессиональный подход и минимум усилий в вопросах получения прибыли.

Аналитические прогнозы рынка Форекс

Мировая экономика продолжит замедляться, но центробанкам не стоит торопиться со снижением ставок. К такому мнению пришла ОЭСР, заявив, что темпы роста глобального ВВП снизятся с 3% в 2023 до 2,7% в 2024. Более медленное восстановление Китая и последствия агрессивного ужесточения денежно-кредитной политики ФРС и другими крупными центробанками мира будут тормозить экономический рост. Не самая хорошая новость для такой про-циклической валюты как евро.

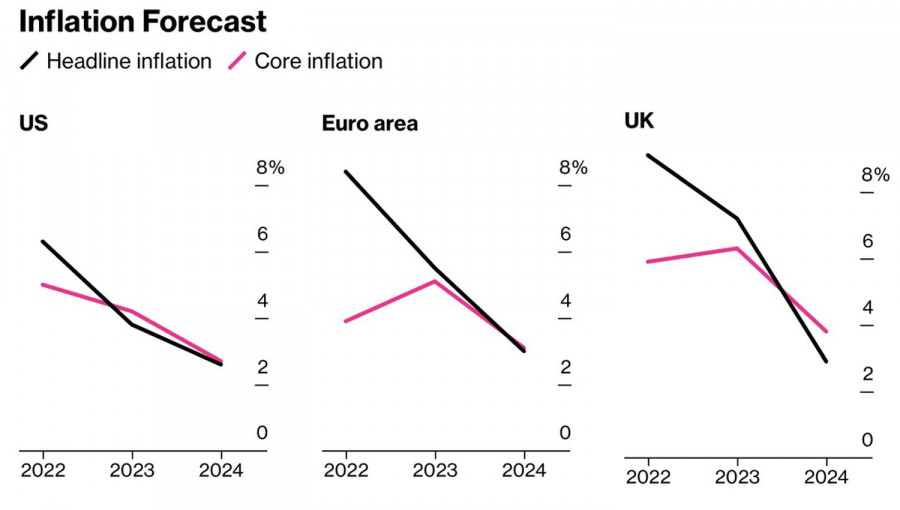

Организация экономического сотрудничества и развития не ожидает, что инфляция в США, еврозоне и Британии вернется к таргету 2% ранее 2025. Отсюда и рекомендация не спешить с ослаблением денежно-кредитной политики. Главное – довести ставки до нужных уровней и сохранять их там как можно дольше.

Прогнозы ОЭСР по инфляции

Такого же мнения придерживается Франсуа Вилларуа де Гало. Глава Банка Франции считает, что у еврозоны есть правильная доза. Ей требуется принимать лекарство в течение длительного периода времени, чтобы вылечится от высокой инфляции. Судя по всему, чиновник чувствует себя комфортно с текущим уровнем ставки по депозитам в 4%. Как, впрочем, и вице-президент ЕЦБ Луис де Гиндос. Он уверен, что худшее уже позади, и потребительские цены продолжат замедляться.

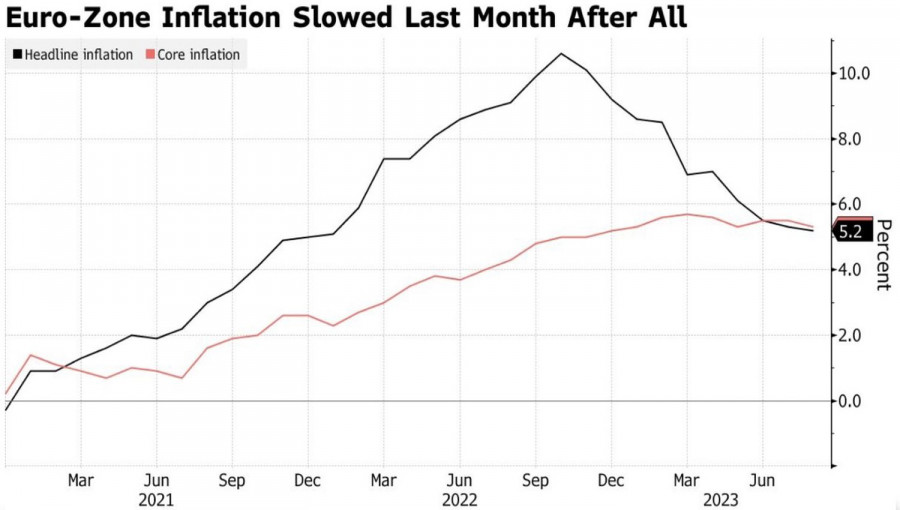

Действительно, окончательные оценки инфляции за август показали, что темпы роста CPI снизились не до 5,3%, а до 5,2%, базовой инфляции – до 5,3%. Отклонение оказалось незначительным, поэтому не произвело значимого эффекта на рынке.

Динамика европейской инфляции

Другое дело – инсайд Reuters, в соответствии с которым ЕЦБ намерен уже в ближайшее время начать борьбу с избыточной ликвидностью. Чрезмерно раздутый баланс сглаживал процесс ужесточения денежно-кредитной политики, делал его менее эффективным. Поэтому по меньше мере 6 источников сообщили Reuters, что Европейский центробанк уже в октябре возьмется исправлять ситуацию. В качестве основных мер рассматриваются ускоренная продажа активов в рамках QT, изменение объемов резервов коммерческих банков, хранящихся на счетах ЕЦБ, и новая схема управления краткосрочными ставками.

Эти меры следует рассматривать как «бычий» фактор для EUR/USD. Новости об их скорой реализации позволили основной валютной паре нащупать дно. «Быки» перешли в контратаку, однако сделали это не в подходящий момент. Инвесторы предпочитают занимать выжидательную позицию в преддверии оглашения вердикта ФРС. Мало кто сомневается, что Центробанк оставит ставку по федеральным фондам на отметке 5,5%, однако всех волнуют обновленные прогнозы FOMC и спич Джерома Пауэлла.

И если у рынка есть уверенность, что Федрезерв сохранит оценку предполагаемого пика стоимости заимствований на уровне 5,75%, то какой он видит ставку через год, не знает никто.

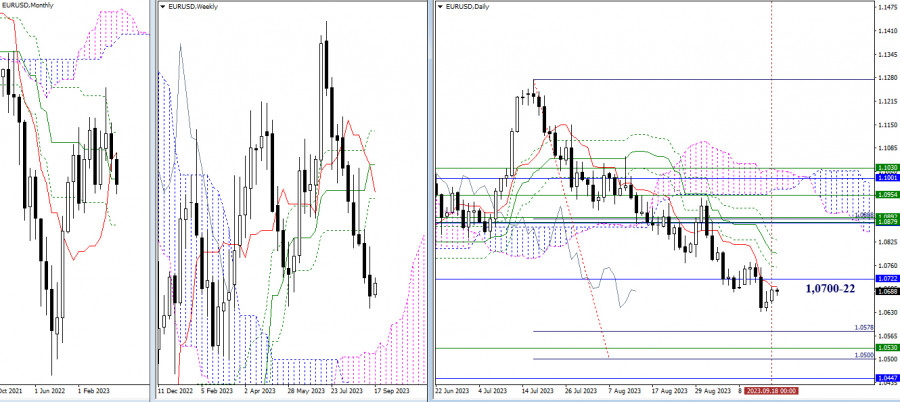

Технически «быки» по EUR/USD пытаются отыграть внутренний бар на дневного графике. Стратегия покупок от 1,0685 оказалась верной, однако отбой от уровней 1,072 и 1,0735 чреват активизацией продавцов.

Материал предоставлен компанией InstaForex — www.instaforex.com

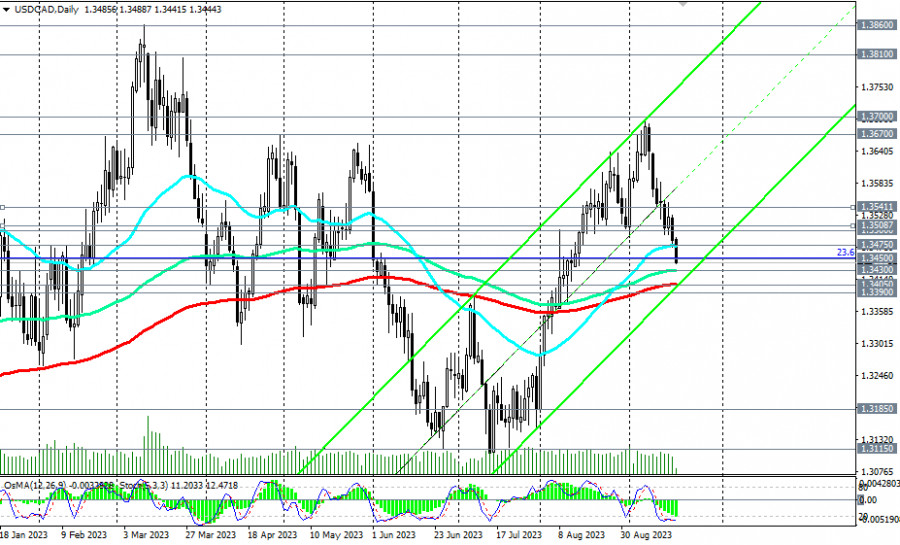

USD/CAD: инфляция в Канаде ускоряется

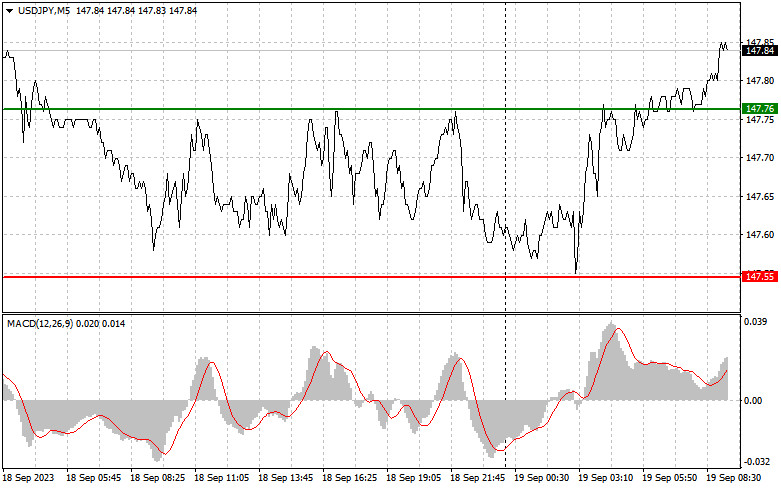

На этой неделе, как мы отметили в нашем вчерашнем обзоре «NZD/USD: перспективы экономики Новой Зеландии и заседание ФРС», помимо заседания ФРС также состоятся заседания НБ Китая, Банка Англии, НБ Швейцарии и Банка Японии. И здесь только от Банка Англии ждут повышения процентной ставки.

Участники рынка в основном удерживают длинные позиции по американскому доллару в преддверии заседания ФРС, которое начнется сегодня, а завершится в среду публикацией в 18:00 (GMT) решения по процентной ставке. Инвесторы также, в основном, уже учли в ценах широко ожидаемое решение ФРС, согласно которому, ее руководители, скорее всего, сохранят процентную ставку на текущем уровне в 5,5%. В своём большинстве, их ожидания сводятся к повышению процентной ставки ФРС на ноябрьском заседании и последующем удержании на уровне 5,75% еще какое-то время. Это – бычий фактор для доллара, по крайней мере, до конца года.

Тем не менее сегодня американский доллар снижается, причем, сильнее всего против основных сырьевых валют, таких как новозеландский, австралийский, и особенно против канадского доллара, которые получают поддержку от роста цен на энергоносители, прежде всего газ и нефть.

В частности, фьючерсы на американский сорт нефти WTI достигли сегодня в цене нового 10-месячного максимума вблизи отметки 92.84 долларов за баррель, а цена нефти Brent достигла сегодня отметки 95.50 долларов за баррель, максимума с конца ноября 2022 года. Канада является ведущим экспортером нефти, прежде всего, в США, а также в Китай, и рост цен на нефть благотворно влияет на экономику страны, пополняя ее бюджет. При этом, цены на нефть сохраняют потенциал к дальнейшему росту на фоне прогнозов МЭА и ОПЕК о сохранении дефицита предложения на рынке нефти до конца года. Надежды инвесторов на то, что США избежит рецессии, а период замедления китайской экономики завершился также поддерживают котировки нефти.

В начале месяца, как известно, руководители Банка Канады приняли решение оставить базовую процентную ставку без изменений, на уровне 5,0%. В сопутствующем заявлении они повторили, что готовы вновь повысить ставки, поскольку обеспокоены сохранением инфляционного давления.

В минувшую пятницу канадский доллар вновь получил поддержку от неожиданно позитивного отчета Статистической службы Канады с данными по национальному рынку труда. Согласно этим данным, в августе было создано 39,9 тыс. новых рабочих мест, что более чем в два раза оказалось выше ожиданий рынка на уровне +15,0 тыс. При этом, уровень безработицы остался неизменным и составил 5,5%, что тоже оказалось лучше прогноза на уровне 5,6%, а среднегодовая почасовая заработная плата выросла до 5,2% по сравнению с 5,0% в предыдущем месяце.

Улучшение состояния рынка труда Канады и продолжающийся рост заработной платы может заставить руководителей ЦБ страны вновь повысить процентные ставки (после паузы на двух последних заседаниях), а это — также сильный фундаментальный бычий фактор для канадского доллара.

Таким образом, у этой валюты растет потенциал для дальнейшего укрепления, что подтверждается, в частности, укреплением канадского доллара против американского, в то время как тот, в основном, укрепляется против других своих основных конкурентов на валютном рынке, в частности, против европейских валют и иены.

Отметим все же, что в отношении канадского доллара сегодня стоит обратить внимание на публикацию (в 12:30 GMT) индексов потребительских цен (подробнее о важных событиях недели см. в Важнейшие экономические события недели 18.09.2023 – 24.09.2023).

Индикатор CPI (и Core CPI) является ключевым для оценки инфляции и изменения покупательских предпочтений, в то время как на потребительские цены приходится большая часть общей инфляции.

Согласно прогнозам экономистов, канадский годовой CPI вырастет в августе на +3,8%, и это – тоже бычий фактор для CAD (предыдущие значения +3,3%, +2,8%, +3,4%). Рост показателя может заставить центральный банк вновь повысить процентные ставки для сдерживания инфляции.

Как сегодня высказался член Управляющего совета Европейского центрального банка Франсуа Виллеруа де Гало, «инфляция — это болезнь, а процентные ставки – лекарство».

При этом если завтра со стороны ФРС появятся какие-либо сигналы о том, что ее процентная ставка, возможно, достигла своего пика, то падение пары USD/CAD ускорится. В этом случае, CAD может выиграть от сравнительно более «ястребиного» настроя Банка Канады, чем ФРС.

Дальнейшее снижение и пробой ключевых поддержек на уровнях 1.3405, 1.3390 выведет USD/CAD в зону среднесрочного медвежьего рынка, а пробой уровней поддержки 1.3185, 1.3115 — в зону долгосрочного, вновь делая предпочтительными короткие позиции (подробнее и альтернативный сценарий см. в USD/CAD: сценарии динамики на 19.09.2023).

Материал предоставлен компанией InstaForex — www.instaforex.com

EUR/GBP. Куда держит путь эта пара?

Пара EUR/GBP внутри дня привлекает покупки на падении, стремясь к самому высокому уровню августа.

Ожидания того, что Банк Англии скоро завершит цикл повышения ставок, подрывают фунт стерлингов и действуют как попутный ветер для Евро в данной паре. Тем самым помогая кроссу EUR/GBP привлечь некоторые покупки на падении.  Недавно глава Банка Англии Эндрю Бэйли заявил законодателям, что Центральный банк уже приближается к прекращению повышения процентных ставок. Кроме этого, в Великобритании растёт опасение рецессии, что оказывает некоторое давление на Банк Англии в прекращении ужесточения денежно-кредитной политики.

Недавно глава Банка Англии Эндрю Бэйли заявил законодателям, что Центральный банк уже приближается к прекращению повышения процентных ставок. Кроме этого, в Великобритании растёт опасение рецессии, что оказывает некоторое давление на Банк Англии в прекращении ужесточения денежно-кредитной политики.

Тем не менее текущие рыночные цены указывают на 30% вероятность очередного повышения ставки Банком Англии, которое может осуществиться в ноябре.

Инвесторы, возможно, предпочтут подождать в стороне перед долгожданным заседанием Банка Англии по денежно-кредитной политике, запланированным на четверг.

Со стороны Евро в прошлый четверг ЕЦБ принял решение повысить ставку в 10-й раз подряд на 25 б.п. В результате чего основная ставка достигла рекордно высокого уровня в 4%. Однако понижение прогнозов роста ВВП, а также индекса потребительских цен на 2024 и 2025 годы указывает на то, что 14-месячный цикл ужесточения денежно-кредитной политики, вероятно, уже достиг своего пика. А дальнейшее повышение пока не обсуждается.

На текущий момент Индекс потребительских цен в еврозоне снизился, что снова создало коррекцию в паре и сдержало рост.

Тем не менее это только краткосрочное движение. Прежде чем предпринимать окончательное решение, стоит дождаться выхода данных по потребительской инфляции в Великобритании, которые будут опубликованы в среду, и решения Банка Англии по процентной ставке в четверг.

Но с технической точки зрения путь наименьшего сопротивления пары лежит на север.

Материал предоставлен компанией InstaForex — www.instaforex.com

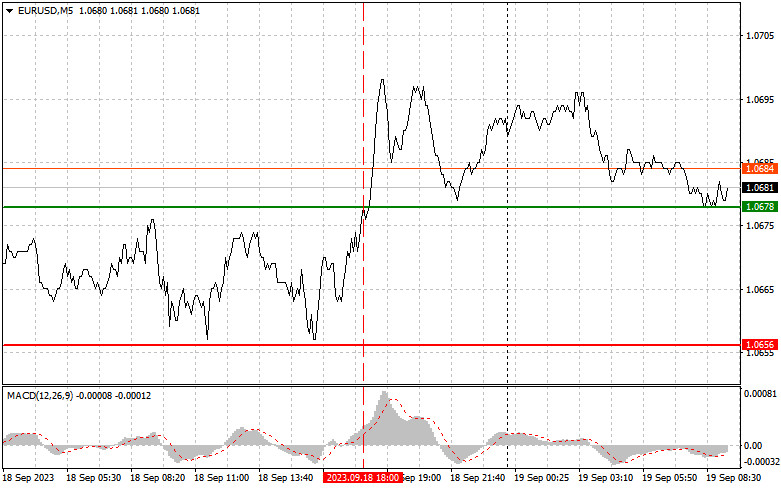

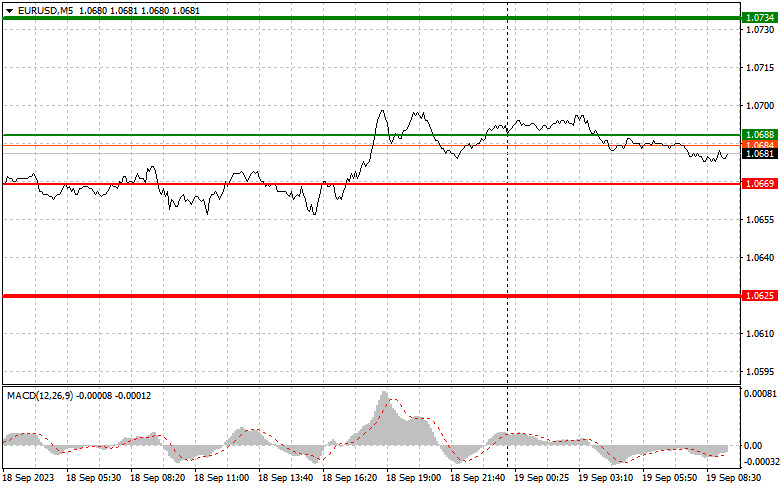

Доллар перед заседанием ФРС храбрится, но от тревог ему не скрыться

Американская валюта стремится сохранить хрупкое равновесие в паре EUR/USD, но не всегда успешно. Гринбек по-прежнему готов лидировать и прилагает для этого все усилия, но иногда уступает евро. При этом «европеец», его соперник по паре EUR/USD, тоже не упускает случая подняться за счет кратковременного спада USD.

После уверенного начала недели пара EUR/USD, достигнув локального максимума на уровне 1,0687, внезапно откатилась к недавней отметке 1,0655. При этом классический тандем длительное время оставался в узком диапазоне 1,0650–1,0680. Вечером в понедельник, 18 сентября, паре EUR/USD удалось пойти вверх, достигнув важной отметки 1,0695. По мнению аналитиков, до заседания Федрезерва в среду, 19 сентября, тандем может подняться до 1,0800, к верхней границе своего нисходящего тренда.

Многие эксперты уверены в том, что после девяти недель умеренного снижения пара EUR/USD продемонстрирует коррекцию со собором стопов у «быков» по доллару. Однако такой сценарий под вопросом, хотя для некоторых аналитиков он видится наиболее вероятным. В данный момент тандем находится в относительном равновесии, ожидая заседания Федрезерва. Утром в среду, 19 сентября, пара EUR/USD курсировала вблизи круглого уровня 1,0680, чутко присматриваясь к текущей обстановке.

В преддверии заседания ФРС сохраняется восходящий импульс доллара, уверены валютные стратеги MUFG Bank. По мнению специалистов, итоги заседания регулятора также будут позитивными для USD. Особого внимания заслуживают комментарии Джерома Пауэлла, главы ФРС. Напомним, что наряду с решением по ставке ожидается публикация прогнозных отчетов, в первую очередь знаменитого точечного графика (dot plot), в котором отражены индивидуальные прогнозы представителей FOMC.

В подобной ситуации пара EUR/USD стремится набрать высоту, с которой она может упасть по итогам заседания Федрезерва. Некоторые аналитики полагают, что пару EUR/USD могут выкупить против новости. При таком сценарии снижение тандема замедлится, уверены эксперты.

Большинство аналитиков и участников рынка склоняются к тому, что регулятор сохранит «ястребиный» настрой на заседании 19–20 сентября. На этом фоне крупные фонды с кредитным плечом и ведущие игроки рынка активно покупали американскую валюту. В итоге общие покупки USD превысили совокупные продажи впервые с середины марта 2023 года.

Агрессивные игроки рынка делают ставки на рост гринбека перед заседанием ФРС. Ранее они придерживались противоположной позиции, стараясь избавиться от доллара. Изменение настроений было зафиксировано после того, как увеличилась вероятность еще одного повышения ставок ФРС до конца 2023 года. Помимо этого, резко сократились шансы на существенное снижение ставок в 2024 году.

Такие перемены были вызваны значительным сокращением длинных позиций по евро с января 2023 года. На этом фоне участники рынка делают ставку на то, что ЕЦБ приблизился к окончанию цикла подъема процентных ставок. Отметим, что на текущей неделе единая валюта нашла поддержку в комментариях Луиса де Гиндоса, вице-президента ЕЦБ. Ранее чиновник заявил, что «худшие показатели базовой инфляции позади», но добавил, что рост цен на энергоносители «увеличивает неопределенность по поводу влияния повышения ставок на экономическую активность».

Согласно оценкам аналитиков, ЕЦБ дал четкий сигнал о том, что пик процентных ставок уже достигнут. Валютные стратеги Wells Fargo полагают, что до конца 2023 года риски для евро будут смещены в сторону снижения: «Учитывая вероятное прекращение повышения ставок со стороны ЕЦБ и негативные показатели роста еврозоны, риски дальнейшего падения евро достаточно высокие». По предварительным прогнозам, в четвертом квартале 2023 года пара EUR/USD достигнет минимума вблизи отметки 1,0600.

В Wells Fargo ожидают, что мягкая рецессия в США и некоторое снижение ставок ФРС приведут к ослаблению доллара по отношению к евро. Однако если американская экономика останется мощной и устойчивой, а Федрезерв будет постепенно смягчать денежно-кредитную политику, то евро понемногу восстановится, а гринбек усилит свое влияние в паре EUR/USD.

При сохранении «ястребиной» риторики ФРС, которая оставит возможность для дальнейшего ужесточения ДКП, ралли доллара продолжится. Этому способствуют недавние сильные макроотчеты по экономике США.

Ожидается, что на предстоящем заседании регулятор сохранит свою монетарную политику и ключевую ставку без изменений. Основное внимание будет направлено на точечный график (dot plot), который определяет ориентиры по ставкам на ближайшую перспективу. Согласно оценкам рынка фьючерсов на ставку, вероятность ее увеличения в ноябре не превышает 34%, а в декабре – 41%. При этом возможность снижения ставки с текущих значений к лету 2024 года составляет 55%.

Данную позицию отчасти разделяют экономисты MUFG Bank, которые уверены, что регулятор оставит процентную ставку на текущем уровне: «Ожидается, что обновленные отчеты будут составлены с учетом значительного пересмотра в сторону повышения прогноза по ВВП США на текущий год. Что касается прогноза базовой инфляции, то он будет понижен».

На этом фоне перспективы доллара выглядят прочными, а возможность его роста внушает оптимизм. Однако в случае отказа ФРС от еще одного подъема ставки гринбек может просесть. «Основным понижательным риском для доллара будет отмена прогноза последнего повышения ставки в 2023 году и сигнал Джерома Пауэлла о том, что цикл подъема ставок подошел к концу. Однако любая коррекция в паре EUR/USD, которая возникнет в этой ситуации, окажется краткосрочной», – резюмируют в MUFG Bank.

Материал предоставлен компанией InstaForex — www.instaforex.com

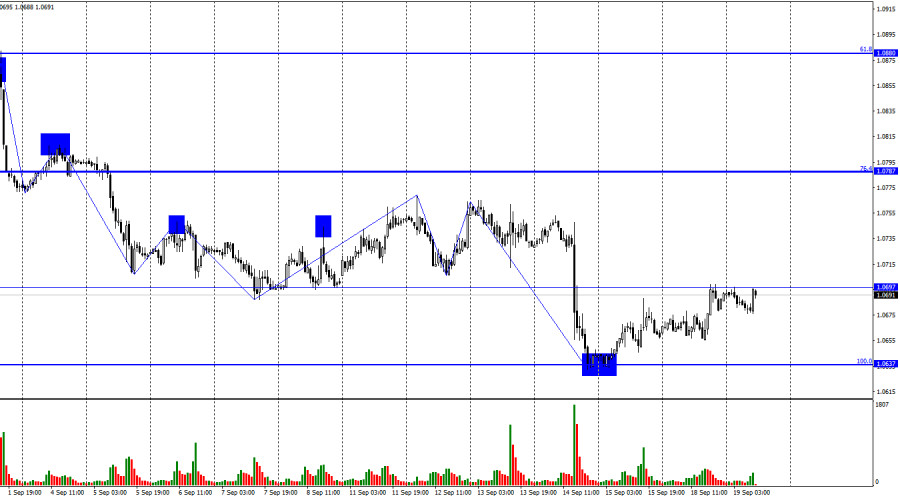

EUR/USD. 19 сентября. Цикл ужесточения завершен, всем спасибо

Добрый день, уважаемые трейдеры! Пара EUR/USD продолжала в понедельник процесс роста после отбоя от уровня коррекции 100,0% – 1,0637 в направлении уровня 1,0697. К этому уровню цена и вышла сегодня утром. Отбой котировок от этого уровня позволит рассчитывать на разворот в пользу американского доллара и возврат к уровню Фибо 100,0%. А закрепление над 1,0697 сработает в пользу продолжения роста в направлении следующего уровня коррекции 76,4% – 1,0787. Но мне более реальной видится в качестве цели уровень 1,0765 (пик двух предыдущих волн).

Волны нам по-прежнему говорят о «медвежьем» тренде. Вчера я уже отмечал, что для появления признаков завершения «медвежьего» тренда котировки должны подняться к 1,0765 и выше. С текущей активностью рынка на этой уйдет еще несколько дней. Или же новая волна вниз должна воздержаться от пробития уровня 1,0637. Но с текущей активностью трейдеров мы и новой волны вниз будем ждать несколько дней. Таким образом, пока информационный фон не усилится, изменений в волнах и настроении рынка я не жду. А усилиться информационный фон может лишь завтра вечером.

Сегодня выйдет индекс потребительских цен в еврозоне в финальной оценке, но от этого показателя я не жду практически ничего. Инфляция, вероятнее всего, составит 5,3% г/г, как и в первой оценке. Более того, некоторые члены Совета управляющих ЕЦБ уже, как кажется, приняли решение о будущем процентной ставки, поэтому инфляция перестает быть важным отчетом. В пятницу Луис де Гиндос заявил, что ставка будет оставаться на пиковом значении длительный срок, сегодня то же самое сообщил Виллеруа де Гало, президент ЦБ Франции. Де Гало отметил, что текущего уровня ставки вполне хватит, чтобы вернуть инфляцию к 2%, таким образом, дополнительное ужесточение не требуется. Все это не самые лучшие новости для евровалюты.

На 4-часовом графике пара выполнила падение к уровню Фибо 100,0% и продолжает находиться в пределах нисходящего трендового коридора. Отбой от уровня 1,0639 позволил выполнить небольшой рост, но на серьезное укрепление евровалюты я советую рассчитывать не ранее закрепления цены выше трендового коридора. Закрытие курса пары под 1,0639 повысит шансы на продолжение падения в направлении коррекционного уровня 127,2% – 1,0466. Назревающих дивергенций сегодня не наблюдается ни у одного индикатора.

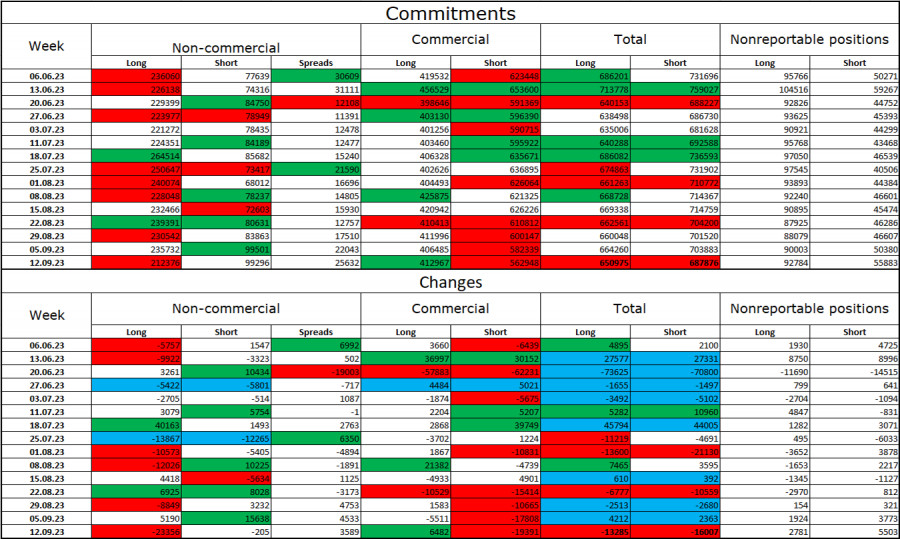

Отчет Commitments of Traders (COT):

На последней отчетной неделе спекулянты закрыли 23356 контрактов Long и 205 контрактов Short. Настроение крупных трейдеров остается «бычьим», но заметно ослабляется в последние недели и месяцы. Общее количество контрактов Long, сосредоточенных на руках спекулянтов, теперь составляет 212 тысяч, а контрактов Short – 99 тысяч. Я думаю, что ситуация со временем продолжит меняться в сторону медведей. Быки доминировали на рынке слишком долго, а теперь им нужен сильный информационный фон, чтобы сохранить это давление. Такого фона нет. Высокое значение открытых контрактов Long говорит о том, что профессиональные трейдеры могут их продолжать закрывать в ближайшее время. Я считаю, что текущие цифры допускают продолжение падения евровалюты в ближайшие недели. ЕЦБ все чаще сигнализирует о завершении процедуры ужесточения ДКП.

Календарь новостей для США и Евросоюза:

Евросоюз – Индекс потребительских цен (ИПЦ) (09-00 UTC).

США – Число выданных разрешений на строительство (12-30 UTC).

19 сентября календарь экономических событий не содержит в себе важных записей. Влияние информационного фона на настроение трейдеров сегодня будет слабым.

Прогноз по EUR/USD и советы трейдерам:

Новые продажи пары возможны сегодня при отбое от уровня 1,0697 с целью 1,0637. Покупать можно было при отбое от уровня 1,0637 на часовом графике с целями 1,0697 и 1,0760. Первая цель достигнута. Если случится ее пробой, держим Long со следующей целью.

Материал предоставлен компанией InstaForex — www.instaforex.com

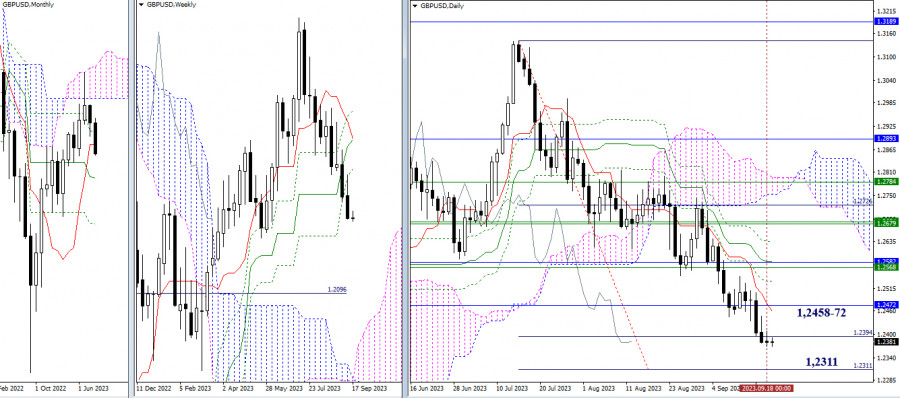

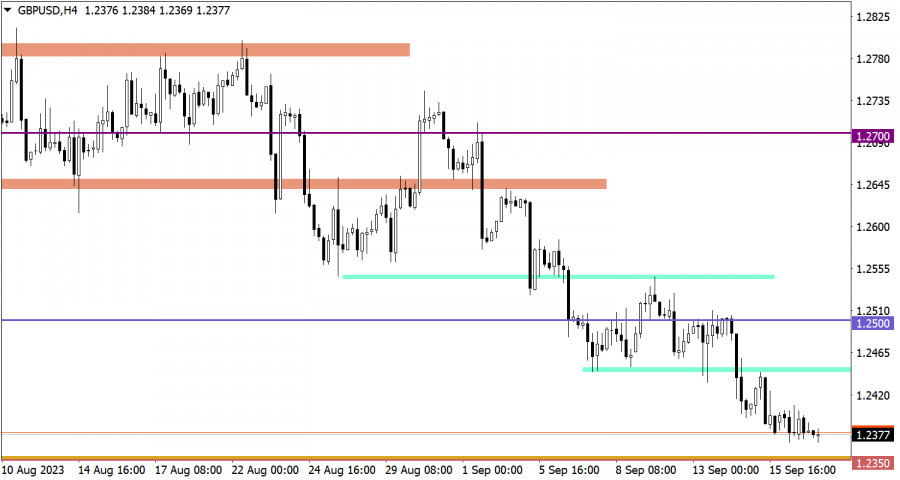

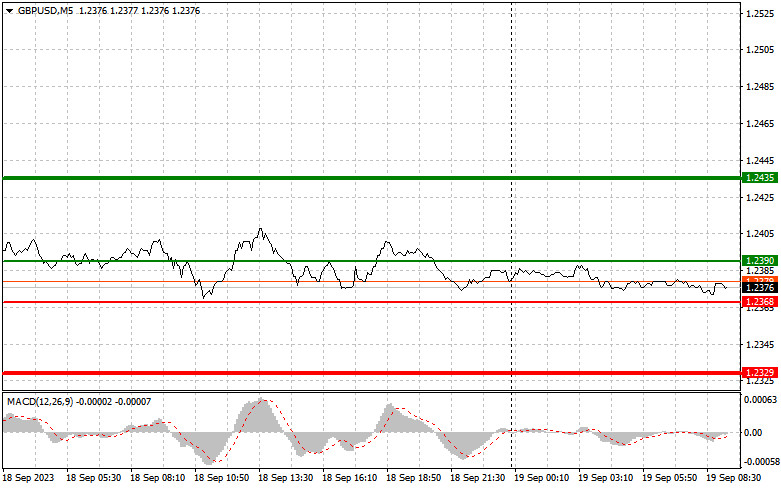

GBP/USD. 19 сентября. Британец столкнулся с пассивностью трейдеров

Добрый день, уважаемые трейдеры! На часовом графике пара GBP/USD в понедельник продолжала процесс падения внутри нисходящего трендового коридора и в направлении уровня 1,2342, если такое движение вообще можно назвать падением. Скорее это чистой воды горизонтальное движение с минимальной активностью трейдеров. Такими темпами фунт стерлингов будет двигаться к 1,2342, до которого остается около 40 пипсов, еще несколько дней. Отбой курса пары от этого уровня позволит ожидать разворот в пользу британца и некоторый рост к верхней линии коридора. Закрытие котировок под 1,2342 повысит вероятность продолжения падения в направлении следующего коррекционного уровня 161,8% – 1,2250.

Последняя волна вниз пробила все предыдущие лоу, это уже очевидно. Таким образом, в данное время сохраняется «медвежий» тренд, и признаков его завершения нет ни одного. Они могут появиться лишь в случае подъема цены к 1,2500 на сегодняшний день. Учитывая слабую активность трейдеров и отсутствующий информационный фон, подобного сценария придется ждать несколько дней. Как минимум до вечера среды я не жду никаких серьезных курсовых изменений.

Индекс потребительских цен в Великобритании станет доступен завтра утром. Аналитики считают, что инфляция повысится с 6,8% г/г до 7,0%, а базовая инфляция снизится на 0,1%. Я не думаю, что такие цифры будут способны повысить активность трейдеров на рынке. Однако цифры могут быть и совершенно другими. Если инфляция ускорится сильнее, чем сейчас ждут того трейдеры, британец может показать небольшой рост. Но что будет означать этот рост инфляции, если Банк Англии и без него повысит ставку в четверг еще на 0,25%? По большому счету, этот отчет бессмысленный. Таким образом, сосредоточить внимание следует на заседаниях Банка Англии и ФРС, которые тоже могут быть далеко не самыми интересными за последнее время, но все же хотя бы один из двух центральных банков должен повысить ставку.

На 4-часовом графике пара продолжает падение, несмотря на закрытие над нисходящим трендовым коридором ранее. Два отбоя котировок от уровня 1,2450 сработали в пользу британца, но рост получился очень слабым в обоих случаях. На более сильный рост британца можно будет рассчитывать только при новом закреплении котировок над коридором. Закрытие курса пары под уровнем 1,2450 повышает шансы на продолжение падения британца в направлении следующего уровня Фибо 50,0% – 1,2289.

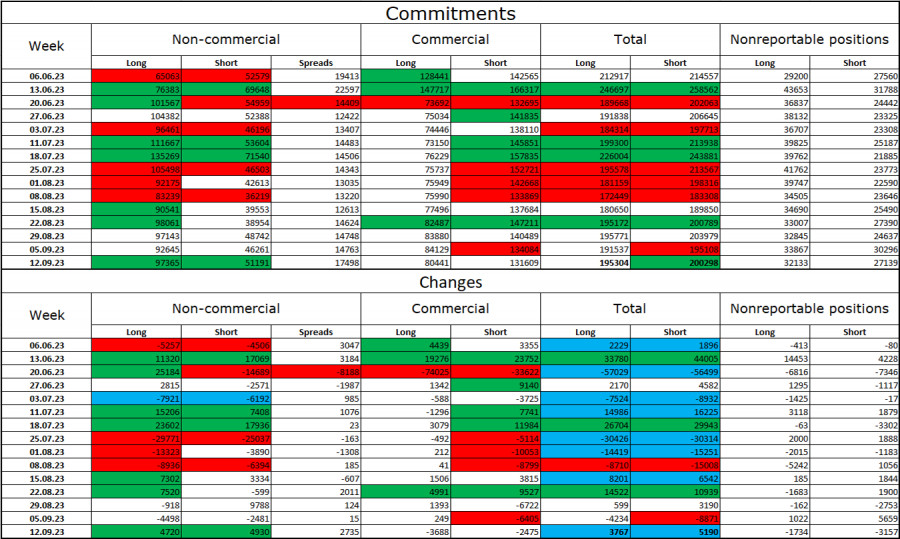

Отчет Commitments of Traders (COT):

Настроение категории трейдеров «Non-commercial» за последнюю отчетную неделю стало опять менее «бычьим». Количество Long-контрактов на руках спекулянтов выросло на 4720 единиц, а количество Short – на 4930 единиц. Общее настроение крупных игроков остается повышательным, а между количеством Long и Short-контрактов сохраняется почти двукратный разрыв: 97 тысяч против 51 тысячи. На мой взгляд, у британца были неплохие перспективы продолжения роста несколько недель назад, но сейчас многие факторы развернулись в сторону доллара США. На новый сильный рост фунта стерлингов я не рассчитываю в ближайшее время. Я считаю, что с течением времени быки будут и дальше избавляться от Buy-позиций, как и в случае с европейской валютой. Изменить положение вещей на рынке может только Банк Англии, если продолжит повышать ставку дольше, чем планируется. Как раз на этой неделе мы и узнаем ответ на этот вопрос.

Календарь новостей для США и Великобритании:

США – Число выданных разрешений на строительство (12-30 UTC).

Во вторник календарь экономических событий не содержит в себе ни одной важной записи. В оставшуюся часть дня влияние информационного фона на настроение рынка будет очень слабым или отсутствовать.

Прогноз по GBP/USD и советы трейдерам:

Продажи британца были возможны при отбое от уровня 1,2440 с целью 1,2342. Сегодня эти сделки можно держать открытыми. Новые продажи – при закрытии под 1,2342. Для покупок сегодня необходим отбой от уровня 1,2342 с целью 1,2440.

Материал предоставлен компанией InstaForex — www.instaforex.com

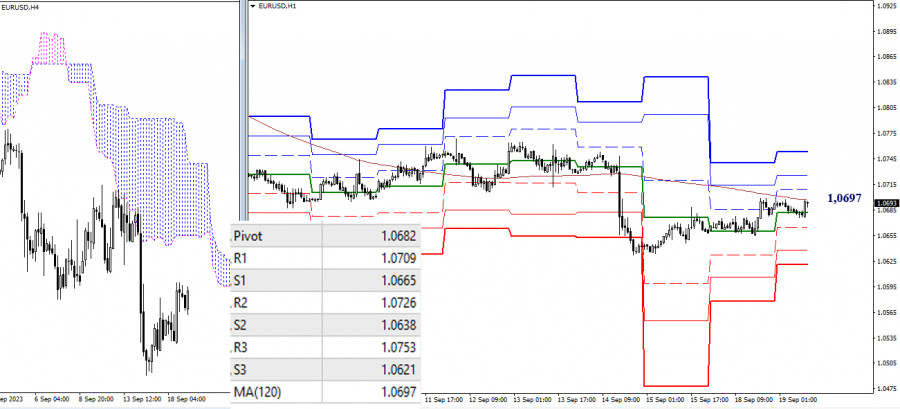

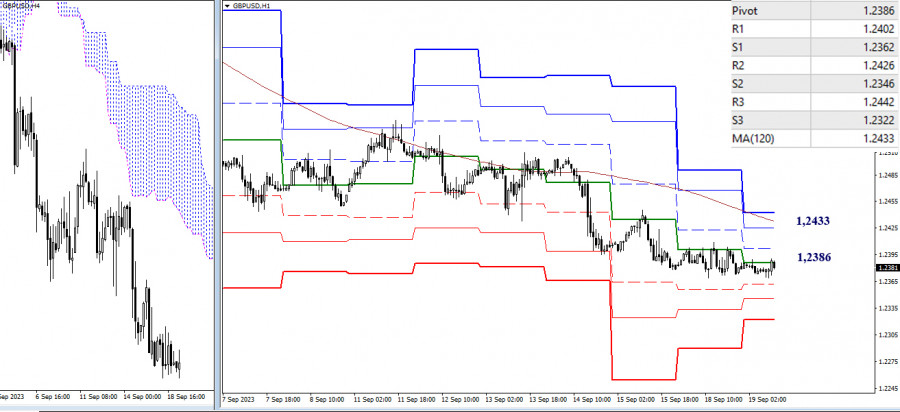

EUR/USD и GBP/USD 19 сентября – технический анализ ситуации

Рынок сейчас находится в очередной стадии коррекционного торможения. Вчера игроки на повышение протестировали сопротивление дневного краткосрочного тренда (1,0700). Район 1,0700 – 1,0722, где объединили свои усилия дневной краткосрочный тренд и месячный среднесрочный тренд, очень важен для восстановления бычьих позиций и появления новых перспектив усиления настроений. После закрепления выше 1,0700-22 перед игроками на повышение встанет задача ликвидации дневного мёртвого креста, следующие уровни которого в текущей ситуации можно отметить на 1,0755 – 1,0793 – 1,0830. В случае завершения коррекции и продолжения дневного нисходящего тренда зона понижательных ориентиров не изменила сегодня своего расположения и значения (1,0578 – 1,0530 – 1,0500 – 1,0447).

На младших таймах игроки на повышение приступили к взаимодействию с ключевым уровнем – недельной долгосрочной тенденцией, расположенной сейчас на 1,0697. Обладание уровнем и поддержка от него в виде направления способны служить усилением настроений. Другими дополнительными ориентирами внутри дня являются классические Пивот уровни. Сегодня их можно отметить на 1,0709 – 1,0726 – 1,0753 (сопротивления) и на 1,0665 – 1,0638 – 1,0621 (поддержки).

Пара вчера обновила минимум прошлой недели, но результативного движения не случилось. Диапазон прошедшего дня слишком мал, что больше похоже на торможение, паузу. При развитии дневной восходящей коррекции ближайшим ориентиром может послужить объединение месячного (1,2472) и дневного (1,2458) краткосрочного тренда. Возобновление снижения вновь направит внимание рынка на 100% отработку дневной понижательной цели на пробой облака Ишимоку (1,2311).

На младших таймфреймах центральному Пивот уровню дня по-прежнему удаётся достаточно длительное время сдерживать коррекционный подъём игроков на повышение. Сегодня данный уровень расположен на 1,2386. Пробой позволит рассматривать подъём к главному сопротивлению – недельной долгосрочной тенденции (1,2433). Промежуточное сопротивление на этом пути могут оказать классические Пивот уровни R1 (1,2402) и R2 (1,2426). Если же пара вернётся к продолжению нисходящего тренда, то внутри дня значение на пути игроков на понижение могут иметь поддержки классических Пивот уровней (1,2362 – 1,2346 – 1,2322).

При техническом анализе ситуации использованы:

старшие таймфреймы – Ichimoku Kinko Hyo (9.26.52) + уровни Фибо Киджун;

младшие таймфреймы – Н1 – Pivot Points (классические) + Moving Avarage 120 (недельная долгосрочная тенденция).

Материал предоставлен компанией InstaForex — www.instaforex.com

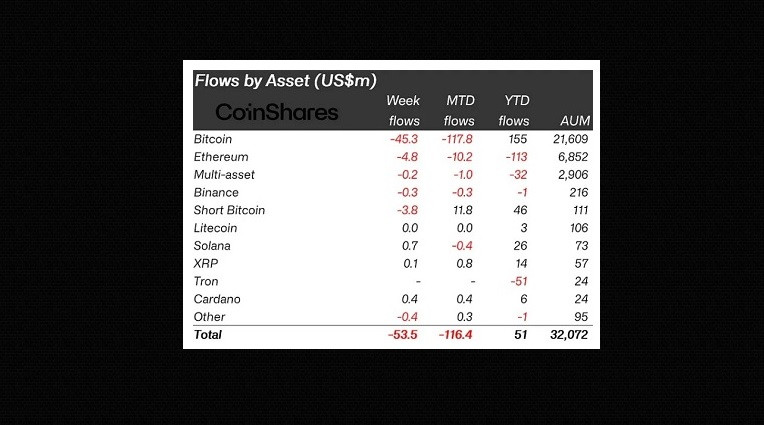

Криптонастроения пока мало радуют!

Прошлая неделя, закончившаяся 15 сентября в пятницу, была пятой неделей подряд оттока инвестиционных продуктов. Из различных продуктов в общей сложности было изъято 54 миллиона долларов США. Это говорит о том, что на фоне более широких экономических проблем институциональный интерес к криптовалютам остаётся подавленным.

В течение восьми недель из девяти последних происходил отток средств, который в общей сложности составил 455 миллионов долларов США, выведенных из этих фондов. В результате чего с начала 2023 года приток составил всего лишь 51 миллион долларов США.

Со слов руководителя исследования CoinShares Джеймса Баттерфилла, прошлая неделя была шестой неделей подряд, когда акции блокчейна также пережили отток инвестиций на общую сумму 9,6 млн долларов США.

Биткойн как основная криптовалюта пока остаётся основным объектом оттока средств.

На прошлой неделе из этих продуктов было изъято 45 миллионов долларов, что составило 85% от общего объёма оттока. Из продуктов Short-Bitcoin тоже наблюдался отток, составивший 3,8 миллиона долларов.

Самое негативное настроение было в Америке, на которую пришлось 77% оттока капитала, остальной процент распространился на такие страны, как Германия, Канада и Швеция.

Согласно последнему информационному бюллетеню аналитической компании Glassnode, снижение настроений связано с тем, что сейчас почти все краткосрочные держатели биткойнов находятся под угрозой.

По мнению компании Glassnode, на данный период времени рынок биткойнов переживает нетривиальный сдвиг в настроениях. Почти все краткосрочные держатели теряют свои запасы. Несколько показателей позволяют предположить, что в 2023 году наблюдался положительный, но слабый приток нового капитала и новых инвесторов. Это говорит о постоянной неопределенности, вызванной макроэкономическими условиями, регуляторным давлением и нехваткой ликвидности на всех рынках.

Материал предоставлен компанией InstaForex — www.instaforex.com

Война золота с долларом!

По мнению аналитиков исследовательской компании ANZ Research (Австралия, Новая Зеландия и Азия), золото всё больше приобретает свой блеск. Даже когда индекс доллара США достиг шестимесячного максимума на фоне роста доходности казначейских облигаций, золото очень кратковременно опускалось ниже уровня 1900. Это говорит об устойчивости драгоценного металла и является отличным признаком увеличения спроса.

Вероятнее всего, в 2024 году сила доллара США пойдёт на убыль. Так как высокие процентные ставки могут усилить нагрузку на корпоративный долг, а это будет иметь негативные последствия для экономического роста. Несмотря на то что повышение курса доллара США сохранится до конца года, ожидания снижения ставок и замедления темпов экономического роста приведут к тому, что доллар США возобновит свою нисходящую тенденцию, особенно в следующем году. Соответственно, это позитивно для жёлтого металла. Инвестиционная привлекательность золота будет возрастать с ростом макроэкономической неопределенности и растущими ожиданиями смягчения денежно-кредитной политики.

Согласно данным Всемирного совета по золоту, к 2023 году инвесторы ликвидировали 130 тонн стратегических инвестиций (золотые запасы ETF). При этом в оттоке средств лидируют Европа и Северная Америка. В этом году в Азию приток составил 9,1 тонны, только в августе прибыло 6 тонн. Ослабление юаня и снижение потребительской уверенности стимулируют приток средств в золото. Слабая йена тоже поддержала приток ETF в азиатский регион.

Согласно отчёту Всемирного совета по золоту (WGC), рост розничных инвесторов увеличивается. Только в августе продажи золотых монет в США выросли до 85 500 унций. А на фоне ослабления китайского юаня и волатильности фондовых рынков в Китае розничные инвесторы тоже набирают обороты.

Так же центральные банки многих стране не заставляют долго ждать и продолжают увеличивать свои золотые запасы. Геополитическая напряженность приводит к структурному сдвигу в покупках центральных банков.

По прогнозам аналитиков ANZ, в 2023 году спрос вырастет до 750 тонн, но не достигнет рекордных 1080 тонн, который был в 2022 году.

Также ожидается, что в четвертом квартале текущего года увеличится спрос на физическое золото.

Материал предоставлен компанией InstaForex — www.instaforex.com

Чего ожидать от ФРС после заседания FOMC?

На текущей неделе состоится шестое в этом году заседание Федерального комитета по открытому рынку FOMC. В календарный год ФРС созывает и проводит заседания FOMC восемь раз. Именно в период этих встреч члены Федеральной резервной системы обсуждают свои экономические прогнозы и голосуют за любые изменения, которые позже внесут в свою денежно-кредитную политику.

Экономисты и финансовая индустрия в целом надеются, что второе заседание подряд базовая ставка по фондам ФРС не будет повышена. Федеральная резервная система с марта 2022 года начала цикл агрессивного ужесточения, повышая ставки на каждом заседании подряд. Это же предположение соответствует прогнозу инструмента FedWatch CME, который в настоящий момент показывает вероятность 97%, что на ближайшем заседании ФРС оставит ставки без изменений.

Председатель ФРС Джером Пауэлл неоднократно повторял, что изменения денежно-кредитной политики зависят от экономических данных. И для того чтобы ФРС перешла к более мягкой политике, данные должны подтверждать, что инфляция находится на пути к целевому уровню 2%.

Относительно того, будет ли ещё одно повышение ставок в 2023 году, присутствует много слухов и споров. Это говорит о том, что участники рынка в очередной раз будут прислушиваться к тону ФРС и искать намёки в каждом произнесённом слове Джерома Пауэлла на пресс-конференции. А также ловить любую информацию, предполагающую, когда они начнут снижать ставки в следующем году.

Со слов экономиста Deutsche Bank Мэтью Луццетти, после встречи ФРС 13 и 14 июня экономические данные постоянно удивляют. Он считает, как и большинство аналитиков, что ФРС больше не будет повышать учетную ставку, просто не могут об этом сказать. Если они объявят, что цикл ужесточения завершился, это приведёт к значительному смягчению финансовых условий. А этого они как раз и не хотели добиться.

Присутствует высокая вероятность того, что ФРС не объявит о прекращении повышения ставок. А ралли рынков спровоцирует именно тон и тембр их заявлений, а не содержание их заявлений.

Материал предоставлен компанией InstaForex — www.instaforex.com

Учимся и анализируем, торговый план для начинающих трейдеров EUR/USD и GBP/USD 19.09.23

Детали экономического календаря от 18 сентября

Понедельник, как обычно, сопровождался пустым макроэкономическим календарем. Публикация важных статистических данных в Евросоюзе, Великобритании и Соединенных Штатах не производилась.

Разбор торговых графиков от 18 сентября

Евро по отношению к доллару США немного укрепился в ходе ценового отката, однако радикальных изменений не произошло.

Фунт стерлингов по отношению к доллару США сформировал застой в районе основания нисходящего тренда. Этот ценовой шаг указал на преобладающий интерес трейдеров к коротким позициям, несмотря на явный сигнал о перепроданности фунта стерлингов.

Экономический календарь на 19 сентября

Сегодня ожидается публикация данных по инфляции в ЕС. Однако, поскольку это итоговые показатели, реакция рынка маловероятна, если они не расходятся с предварительной оценкой.

Торговый план – EUR/USD 19 сентября

Для того чтобы начать первичную стадию восстановления курса евро, необходимо сначала убедиться в удержании цены выше уровня 1.0700. В таком случае возможно усиление долгосрочных позиций с потенцией достижения уровня 1.0750.

Что касается более негативного сценария, для продолжения текущего спада достаточно, чтобы цена оставалась ниже уровня 1.0650, что увеличит шансы продавцов на дальнейшее падение.

Торговый план – GBP/USD 19 сентября

Текущий стагнационный период может выступать в качестве временной паузы для перегруппировки сил на рынке, и после его завершения могут возникнуть спекулятивные движения цены. В случае дальнейшего снижения продавцы должны обратить внимание на уровень поддержки в диапазоне 1.2300/1.2350, внутри которого возможно сокращение объема коротких позиций. Это может привести к частичному восстановлению курса британской валюты.

Тем не менее технический сигнал о продолжении нисходящего цикла вместе с признаками изменения среднесрочных интересов может возникнуть, если цена будет удерживаться ниже уровня 1.2300 в течение дневного периода.

Что отражено на торговых графиках?

Вид графика свечной – это графические прямоугольники белого и черного цвета с линиями сверху и снизу. При детальном анализе каждой отдельной свечи вы можете увидеть ее характеристику относительного того или иного временного периода: цена открытия, цена закрытия, максимальная и минимальная цена;

Горизонтальные уровни – это ценовые координаты, относительно которых могут возникнуть остановка либо разворот цены. На рынке данные уровни называются поддержкой и сопротивлением;

Кружки и прямоугольники – это выделенные примеры, где цена на истории разворачивалась. Данное выделение цветом указывает на горизонтальные линии, которые в будущем могут оказать давление на котировку;

Стрелки вверх/вниз – это ориентиры возможного направления цены в будущем.

Советую прочитать статьи:

Материал предоставлен компанией InstaForex — www.instaforex.com

USD/CAD торгуется в боковом тренде. Прогноз на 19 сентября 2023

На 4-часовом графике пара USD/CAD демонстрирует нейтральный тренд. Ожидается, что цена будет колебаться между первым уровнем поддержки и первым уровнем сопротивления. Первый уровень поддержки 1,3472 соответствует уровню расширению Фибоначчи 127,20%, а второй уровень поддержки 1,3435 совпадает с несколькими уровнями Фибоначчи. С другой стороны, первый уровень сопротивления 1,3497 представляет собой сопротивление при откате. Второй уровень сопротивления 1,3539 является уровнем свинг-хай и соответствует уровню коррекции Фибоначчи 78,60%.

Материал предоставлен компанией InstaForex — www.instaforex.com

EUR/USD: ожидается снижение до уровня поддержки. Прогноз на 19 сентября 2023

На 4-часовом графике пара EUR/USD развивает медвежий тренд. Цена находится ниже медвежьего облака Ишимоку. Ожидается, что пара снизится от 1-го уровня сопротивления 1,0692 до 1-го уровня поддержки 1,0633. Второй уровень поддержки расположен на отметке 1,0593 и совпадает с уровнем расширения Фибоначчи 161,80%. Уровни сопротивления находятся на отметках 1,0692 и 1,0766, при этом первый уровень соответствует уровню коррекции Фибоначчи 38,20%. Общий прогноз остается медвежьим.

Материал предоставлен компанией InstaForex — www.instaforex.com

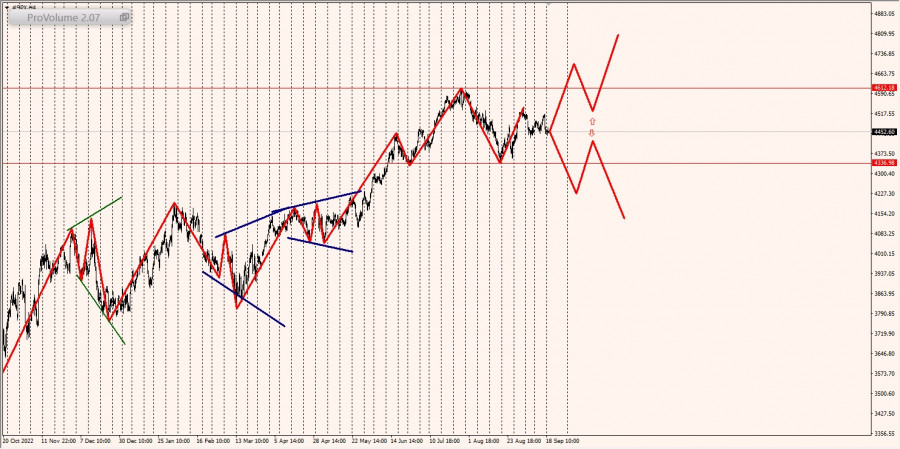

Маржинальные зоны и торговые идеи по SNP500, NASDAQ (12.09.2023 — 18.09.2023)

SNP500 – среднесрочный лонг

Долгосрочная тенденция: в лонг. Целями технического роста является котировка 4612.18. После пробоя уровня 4336.98 тенденция сменится на шортовую.

Среднесрочная маржинальная тенденция: в лонг.

Область выгодных цен на покупку с точки зрения маржинального обеспечения располагается между зонами 1/4 и 1/2, построенными от максимума 01.09.2023.

Котировка верхней границы зоны 1/4 — 4496.55 (пробита).

Котировка верхней границы зоны 1/3 — 4468.55 (пробита).

Котировка верхней границы зоны 1/2 — 4440.55 (удержана).

Техническая среднесрочная цель: обновление максимумов от 01.09.2023- 4552.55.

Среднесрочная маржинальная цель: тест нижней границы НКЗ — 4576.80.

Инвестиционный прогноз: покупки при формировании паттерна.

Buy: 4440.55 — 4496.55, Take Profit 1-4552.55, Take Profit 2-4576.80.

Альтернативный сценарий: при закреплении котировок индекса SNP500 ниже зоны 1/2 (4429.35) при откатах искать продажи по паттерну в новом диапазоне выгодных цен с целями обновление минимумов и тестирование верхней границы НКЗ (4328.55).

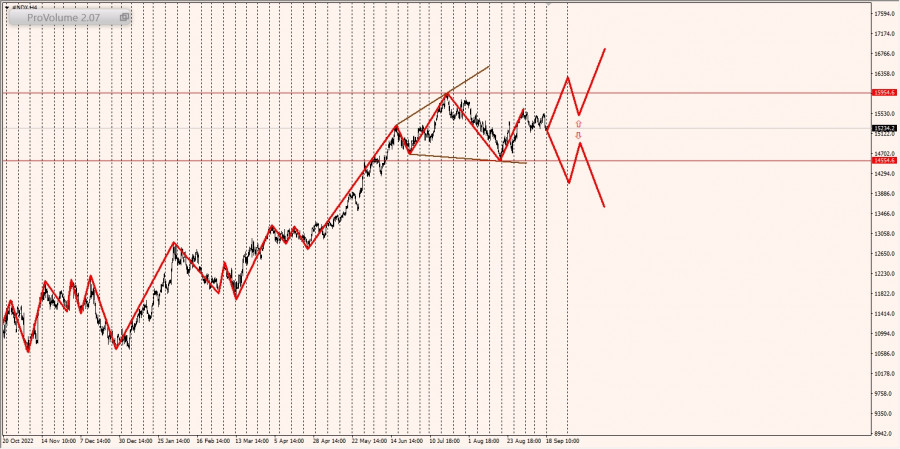

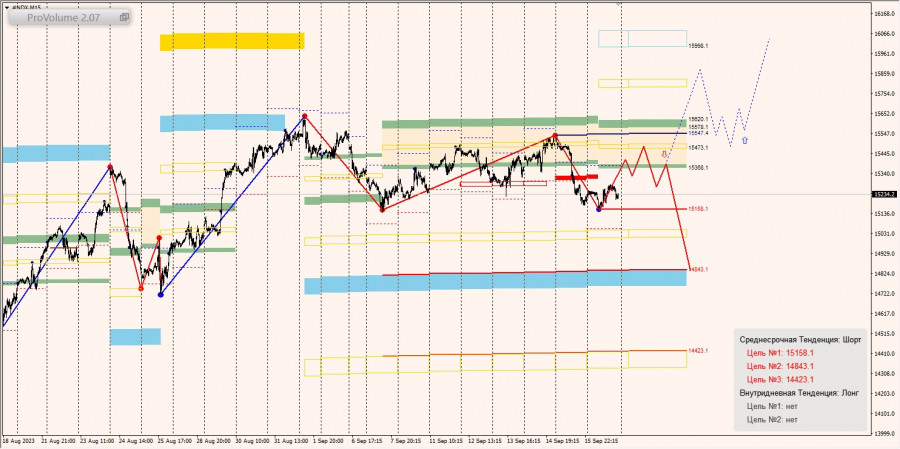

NASDAQ — среднесрочный шорт

Долгосрочная тенденция: временная неопределенность. Целями технического роста является котировка 15954.6. Целями технического падения является котировка 15554.6.

Среднесрочная маржинальная тенденция: в шорт.

Область выгодных цен на продажу с точки зрения маржинального обеспечения располагается между зонами 1/4 и 1/2, построенными от минимума 18.09.2023.

Котировка верхней границы зоны 1/4 — 15368.1 (пока нет тестирования).

Котировка верхней границы зоны 1/3 — 15473.1 (пока нет тестирования).

Котировка верхней границы зоны 1/2 — 15578.1 (пока нет тестирования).

Внутридневные цели: обновление минимумов от 18.09.2023-15158.1.

Среднесрочные цели: тест верхней границы НКЗ — 14843.1.

Инвестиционный прогноз: продажи из диапазона выгодных цен при формировании разворотного паттерна.

Sell: 15368.1 — 15578.1, Take Profit 1-15158.1, Take Profit 2-14843.1.

Альтернативный сценарий: при закреплении котировок индекса Nasdaq выше зоны 1/2 (15620.1) при откатах искать покупки по паттерну в новом диапазоне выгодных цен с целями обновление максимумов и тестирование нижней границы НКЗ (15998.1).

Материал предоставлен компанией InstaForex — www.instaforex.com

XAU/USD торгуется с повышением. Прогноз на 19 сентября 2023

На 4-часовом графике пара XAU/USD развивает на бычий тренд. Тем не менее, ожидается кратковременное снижение до первого уровня поддержки 1915,89. Затем, по прогнозам, цена развернется и вырастет до первого уровня сопротивления 1934,40. Первый и второй уровни поддержки расположены на отметках 1915,89 и 1903,38 соответственно, тогда как уровни сопротивления находятся на отметках 1934,40 и 1945,96. Основной импульс остается бычьим.

Материал предоставлен компанией InstaForex — www.instaforex.com

Старт заседания ФРС, публикация данных по инфляции в еврозоне. Отреагируют ли рынки на это событие? (есть вероятность роста

Как мы и предполагали, в ожидании старта заседания ФРС по денежно-кредитной политике активность на рынке акций в Америке, а также валютном рынке Форекс заметно упала. По-прежнему центральным вопросом для участников рынка остаются действия регулятора в отношении перспектив повышения процентных ставок.

В предыдущей статье мы указывали на то, что некоторые инвесторы начали сомневаться после решения ЕЦБ поднять ставки в том, что ФРС не повысит ключевую процентную ставку по итогам завтрашнего заседания. Это как максимум. И как минимум на рынке появилось мнение, если регулятор и не увеличит стоимость заимствований, то просигнализирует о такой возможности, если это будет необходимо.

Понимая это, американский финансовый рынок в понедельник практически не шелохнулся на довольно спокойных торгах. Доллар на валютном рынке Форекс также торговался довольно сдержанно и без заметных изменений.

Но сегодня, пока рынки ожидают решения Федрезерва по ставкам и озвучивание традиционных прогнозов на ближайшие три года по инфляции, ВВП, уровню процентных ставок и занятости, которые регулятор делает каждые полгода, сегодня внимание валютных трейдеров акцентируется на публикации важных данных статистики из еврозоны – значений индекса потребительских цен.

Согласно консенсус-прогнозу, в соотношении год к году потребительская инфляция должна сохранить темп роста 5.3% в месячном выражении в августе резко вырасти на 0.6% против снижения на 0.1% в июле. Базовые значения также должны показать соответствующую динамику.

Стоит ли ожидать какого-то движения единой европейской валюты на волне публикации данных?

Вряд ли это произойдет. Если евро не отреагировал позитивно на неожиданное решение ЕЦБ на прошлой неделе поднять ставку на 0.25%, то, вполне вероятно, что даже возможное повышение инфляции не окажет на него влияние.

Почему так может произойти?

В первую очередь это связано с тем, что рынки ждут более важного события – решения по ставкам ФРС, от которого будет очень многое зависеть в решениях других мировых ЦБ. Мы ранее также подробно описывали эту зависимость.

ЕЦБ, как и другие крупнейшие мировые центральные банки, свои денежные политики корректируют относительно таковой в Штатах. Это факт, который необходимо учитывать. Эта связь прослеживается с конца нулевых годов этого века. Исходя из этого постулата, считаем, что не стоит ожидать какого-то заметного изменения в основной валютной паре EUR/USD. Сильное движение может произойти только в том случае, если инфляция заметно вырастет выше прогноза или, наоборот, упадет.

В целом, оценивая сегодняшние рыночные перспективы, полагаем, что, скорее всего, в ожидании старта двухдневного заседания ФРС по денежной политике активность на рынках будет ниже обычной.

EUR/USD

Пара торгуется ниже отметки 1.0700 в ожидании публикации данных по инфляции в еврозоне. Если она покажет рост больше ожиданий – это может подтолкнуть пару выше этого уровня и стимулировать ее рост к 1.0800, тем более пока рынки полагают, что по итогам заседания ФРС ставки подняты не будут.

USD/CAD

Пара упала ниже уровня 1.3475. Полагаем, что продолжение роста цен на сырую нефть и вероятность паузы в повышении ставок ФРС будут ослаблять американский доллар, при этом поддерживать канадский. Учитывая это, можно ожидать снижение пары к отметке 1.3375.Материал предоставлен компанией InstaForex — www.instaforex.com

Как высоко и как долго? Два вопроса к ФРС США

Рынки замерли в ожидании кульминационного события этой недели – заседания Федрезерва по вопросам ДКП. Уже завтра американский Центробанк должен дать ответ на два самых животрепещущих вопроса: достигли ли процентные ставки в США своего пика и как долго они останутся высокими? От того, что скажет регулятор, будет зависеть дальнейшая судьба доллара. Давайте посмотрим, чего же ждут от ФРС аналитики и что они прогнозируют в отношении USD.

С момента начала своей самой жесткой за последние 40 лет антиинфляционной кампании ФРС удалось снизить уровень инфляции уже более чем наполовину и при этом не спровоцировать рецессию.

Учитывая имеющийся прогресс, официальные лица FOMC в последнее время не раз заявляли о необходимости взять передышку в текущем цикле ужесточения. Так они смогут спокойно проанализировать поступающие данные и оценить, насколько 11 предыдущих раундов повышения ставок уже повлияли на экономику и насколько быстро снижается инфляция.

В контексте таких комментариев фьючерсные рынки повысили вероятность паузы на сентябрьском заседании FOMC до 97%. Аналогичной точки зрения придерживается и большинство аналитиков, которые прогнозируют, что в этом месяце процентные ставки останутся в прежнем диапазоне 5,25%–5,50%.

Однако ни трейдеры, ни экономисты не могут сейчас полностью исключить возможность продолжения ужесточения в США в текущем году.

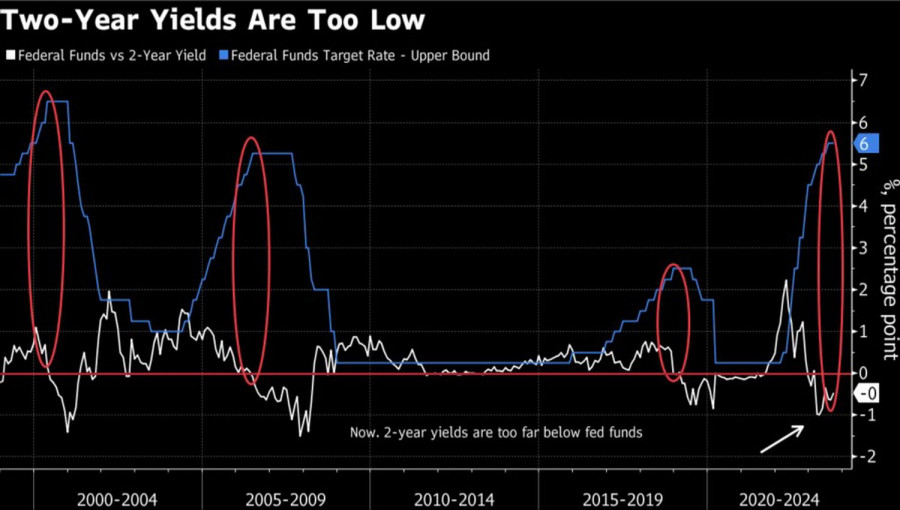

О ястребином настрое инвесторов в отношении дальнейшей монетарной политики ФРС свидетельствует недавний скачок доходности US Treasuries по всей кривой. На прошлой неделе доходность 10-летних облигаций достигла 4,33%, 5-летних – 4,462%, а 2-летних – 5,06%.

Среди экспертов также широко распространено мнение о том, что на своем предстоящем заседании ФРС, вероятно, просигнализирует о дополнительных повышениях ставок. Вот что на этот счет говорят топовые экономисты.

Мэтью Луцетти, Deutsche Bank:

– Учитывая долгий путь к снижению инфляции и текущую устойчивость американской экономики, мы ожидаем, что обновленный график прогнозов ФРС, известный как dot plot, и пресс-конференция председателя ведомства Джерома Пауэлла укажут на потенциал дальнейшего ужесточения в этом году.

Крис Харви, The Wells Fargo:

– Поскольку инфляция продолжает оставаться выше целевого уровня, а рынок труда США остывает постепенно и довольно медленно, мы ожидаем, что риторика ФРС на сентябрьском заседании будет ястребиной. Скорее всего, регулятор намекнет на еще одно повышение ставки при условии, что того потребуют поступающие данные.

Рег Макбрайд, Bankrate:

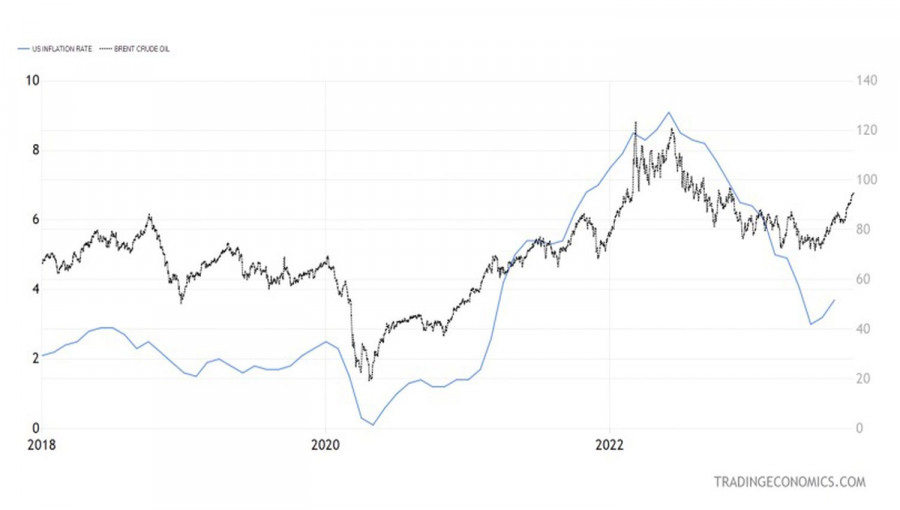

– Не думаю, что сейчас ФРС может отказаться от идеи дополнительного повышения процентной ставки, поскольку все помнят, чем в итоге обернулось поспешное объявление победы над инфляцией в 1970-х и 1980-х годах. На данном этапе, когда цены на бензин и энергоносители продолжают расти, есть риск, что это может отразиться на стоимости более широкого спектра товаров и услуг.

Напомним, что с июля по август инфляция в США выросла на 0,6%, показав самый быстрый за 15 месяцев скачок на фоне роста цен на ключевые потребительские товары и услуги, такие как бензин и страхование автомобилей при аренде.

В то же время базовая инфляция, которую ФРС считает лучшим индикатором основных ценовых тенденций, подскочила на 0,3%, что стало первым с февраля повышением показателя.

Как видим, у американского регулятора нет веских причин, чтобы прямо сейчас ставить точку. ФРС прекрасно осознает риск возвращения инфляции к более высоким значениям, если цены на энергоносители снова начнут идти вверх, а рост потребительских расходов продолжит стремительно набирать обороты.

Еще одним аргументом в пользу продолжения ужесточения в Штатах является, конечно же, крепкая экономика. Последние макроданные указали на то, что длительная ястребиная политика ФРС нанесла минимальный экономический ущерб, что, по сути, развязало руки регулятору: теперь ФРС может спокойно продолжать вести борьбу с инфляцией, не опасаясь, как раньше, рецессии.

Если завтра глава Федрезерва Дж. Пауэлл сделает в своем выступлении акцент на сильной экономике и липкой инфляции, этого уже будет достаточно для того, чтобы понять: с повышением ставок в США еще не покончено.

Рост надежд на дополнительное ужесточение может спровоцировать мощное ралли доллара по всем направлениям. По самым оптимистичным прогнозам, в краткосрочном диапазоне индекс DXY будет торговаться в коридоре 105,50–105,90.

Что же касается более отдаленных перспектив USD, они напрямую зависят от завтрашнего ответа ФРС на еще один насущный вопрос: как долго ставки в США будут оставаться высокими.

Конечно, глава ведомства Дж. Пауэлл вряд ли назовет какие-либо конкретные сроки. В этом плане более информативной будет точечная диаграмма прогнозов FOMC.

Напомним, что последний dot plot показал, что американские чиновники ожидают снижения ставок примерно на 100 б.п. от их предполагаемого пика (5,50%–5,75%) к концу следующего года.

Эксперты считают, что в контексте сильных экономических данных члены Федрезерва могут улучшить свой прогноз по темпам снижения процентных ставок или даже отложить монетарный разворот на неопределенный срок.

– Можно долго спорить о возможности еще одного повышения ставок в текущем году, но в одном все сходятся почти единогласно. ФРС придется еще довольно долго поддерживать ставки высокими, поскольку у нее вообще нет никакой необходимости их снижать, чтобы не обратить вспять целый ряд усилий по борьбе с инфляцией, – поделился мнением экономист Bankrate Рег Макбрайд.

Если завтра рынок получит подтверждение того, что ФРС намерена сохранять ставки в США на высоком уровне в течение более длительного, чем ожидалось ранее, периода, это заложит отличный потенциал для долгосрочного укрепления доллара.

Многие аналитики уверены, что с такой поддержкой гринбек продолжит оставаться сильным в следующем году против своих основных конкурентов: евро, фунта и иены.

Материал предоставлен компанией InstaForex — www.instaforex.com

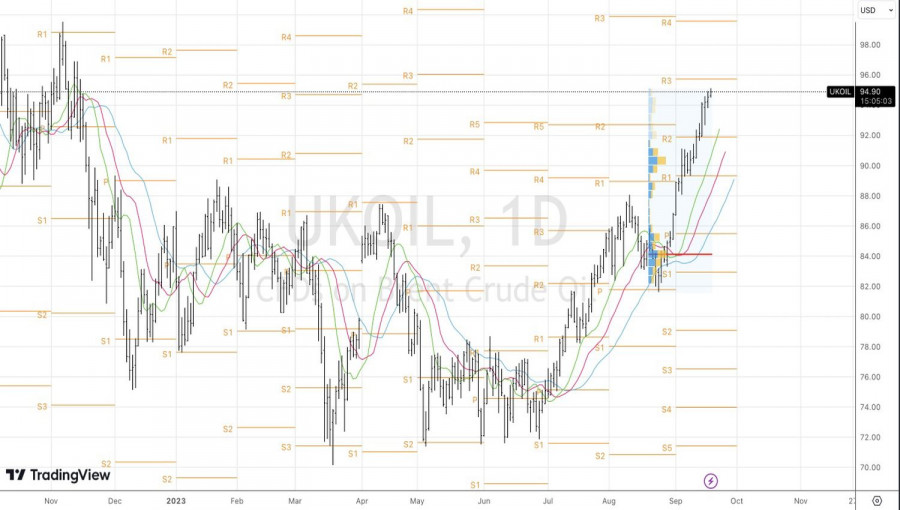

Что остановит нефть?

Я знаю, что ничего не знаю. Саудовская Аравия, напротив, уверена, что знает больше остальных. По мнению Эр-Рияда, обязательства по сокращению добычи возникли не из-за желания поднять цены. Дело в принятии правильных решений, когда на руках есть все необходимые данные. В любом случае недостаток предложения сделал возможным возвращение Brent выше отметки $100 за баррель. А это уже совсем другая история.

Впервые психологически важный уровень был достигнут североморским сортом в 2008 на фоне экономического бума в Китае. То ралли закончилось очень быстро, когда ситуация с глобальным кризисом ухудшилась. История может легко повториться. Стремительное ралли Brent разгонит американскую инфляцию, заставит ФРС возобновить цикл ужесточения денежно-кредитной политики и спровоцирует рецессию. В итоге устойчивость американской экономики уже не будет играть на стороне «быков» по нефти.

Динамика нефти и инфляции в США

По мнению Saxo Capital Markets, риски краткосрочного прыжка выше $100 за баррель велики, однако вряд ли «быки» смогут надолго там удержаться. ОПЕК+ не в состоянии контролировать спрос. OK Financial Securities считает, что черное золото слишком быстро взлетело, поэтому любой негативный фактор может спровоцировать резкие распродажи.

Лично я в это охотно верю, так как покупателей на рынке хоть пруд пруди. Citi стал одним из последних банков, спрогнозировавших взлет Brent выше $100 за баррель. К такому же мнению склоняется Chevron. ANZ считает, что сокращение добычи нефти Саудовской Аравией и Россией на 1,3 млн б/с приведут к увеличению дефицита до 2 млн б/с в четвертом квартале. А ведь есть еще и фактор снижения производства на основных сланцевых месторождениях в Штатах с 9,43 млн б/с в сентябре до 9,39 млн б/с в октябре, как прогнозирует Управление энергетической информации США. Речь идет о 400 тыс. б/с – самом резком сокращении с декабря 2022.

Неудивительно, что 3-месячный спред между близлежащими фьючерсными контрактами на североморский сорт и контрактами с более отдаленными сроками погашения достиг отметки $4. Еще месяц назад речь шла о $1,26.

Однако нужно понимать, что, чем выше поднимается нефть, тем быстрее разгоняется ралли доходности казначейских облигаций США. Инвесторы начинают закладывать в их котировки фактор возобновления монетарной рестрикции ФРС. Действительно, на исходе предыдущих циклов разница между ставкой по федеральным фондам и доходностью не была такой низкой.

Динамика ставок ФРС и долгового рынка США

Ставкам по долгам есть куда расти. А значит, и потенциал укрепления доллара США не раскрыт. Чем сильнее будет американская валюта, тем выше риски отката североморского сорта.

Технически сила восходящего тренда по Brent не вызывает сомнения. Тем не менее неспособность нефти преодолеть пивот-уровень на $95,8 за баррель может спровоцировать откат. Для продаж вблизи важного сопротивления следует найти разворотный паттерн. Идти против толпы всегда опасно.

Материал предоставлен компанией InstaForex — www.instaforex.com

Давление на европейскую валюту никуда не ушло

Евро немного восстановил свои позиции по отношению к американскому доллару, однако вчерашние заявления европейских политиков были очень схожи с теми, которые сделала в прошлый четверг президент Европейского центрального банка Кристин Лагард после встречи совета управляющих, на которой регулятор повысил процентные ставки.

«Европейский центральный банк будет удерживать процентные ставки на уровне 4% столько времени, сколько необходимо для сдерживания инфляции», – заявил член Управляющего совета Франсуа Виллерой де Гальо, указав, что он не поддерживает будущее повышение на данном этапе.

Как я отмечал выше, комментарии прозвучали после того, как ЕЦБ на прошлой неделе повысил стоимость заимствований на 10-м заседании подряд, несмотря на сопротивление со стороны более осторожных чиновников. Многие экономисты ожидали, что регулятор возьмет паузу в сентябре, чтобы как следует осмотреться и проанализировать данные. Однако даже последние цифры по базовой инфляции, которая, наконец, начала снижаться, не повлияли на решение ЕЦБ. Президент Кристин Лагард заявила, что не может сказать, было ли повышение ставок последним, а более воинственно настроенные коллеги с тех пор подчеркнули, что недавний рост заимствований не является последним в данном цикле.

Тот же Виллерой отметил, что настойчивость является ключом к победе над инфляцией. А еще один член Совета ЕЦБ Луис де Гиндос заявил, что худшее из проявлений базовой инфляции уже позади.

«Чтобы вылечить эту болезнь, необходимо упорно использовать лекарство – процентные ставки», – сказал Франсуа Виллерой де Гальо. «Мы будем поддерживать ставку ЕЦБ на текущем уровне в 4% столько, сколько потребуется». Сделанные политиком заявления совпали с публикацией Банком Франции обновленных макроэкономических прогнозов, которые показали пересмотр инфляции в сторону повышения на этот и следующий годы. Однако прогнозы относительно более слабых показателей базовых цен, на которых недавно сосредоточил внимание ЕЦБ, были снижены. Центральный банк Франции также пересмотрел свои прогнозы экономического роста на этот год после хороших показателей за второй квартал, но урезал прогнозы на 2024 и 2025 годы.

Очевидно, что после подобного рода заявлений говорить о том, что давление на европейскую валюту продолжит ослабевать, будет не совсем правильно. Скорей всего, после восходящей коррекции пары, которая может продолжиться и сегодня, внимание инвесторов сместится на завтрашнее решения Федеральной резервной системы по процентным ставкам. И как поведет себя регулятор – большой вопрос.

Что касается сегодняшней технической картины EURUSD, то медведи продолжат давить на евро. Для возврата контроля покупателям нужно оставаться выше 1.0660. Это позволит прорваться к 1.0720. Уже от этого уровня можно забраться на 1.0750, но сделать это без поддержки со стороны крупных игроков будет довольно проблематично. В случае снижения торгового инструмента лишь в районе 1.0660 я ожидаю каких-либо серьезных действий со стороны крупных покупателей. Если там никого не будет, было бы неплохо дождаться обновления минимума 1.0620 либо открывать длинные позиции от 1.0580.

Что касается технической картины GBPUSD, то давление на фунт сохраняется. Рассчитывать на укрепление можно только после контроля над уровнем 1.2420. Возврат этого диапазона вернет надежду на восстановление в район 1.2480, после чего можно будет говорить и о более резком рывке фунта вверх, в район 1.2510. В случае падения пары медведи попытаются забрать контроль над 1.2380. Если это удастся сделать, пробой диапазона нанесет удар по позициям быков и столкнет GBPUSD к минимуму 1.2340 с перспективой выхода на 1.2310.

Что там с криптой:

Что там с валютным рынком:

Материал предоставлен компанией InstaForex — www.instaforex.com

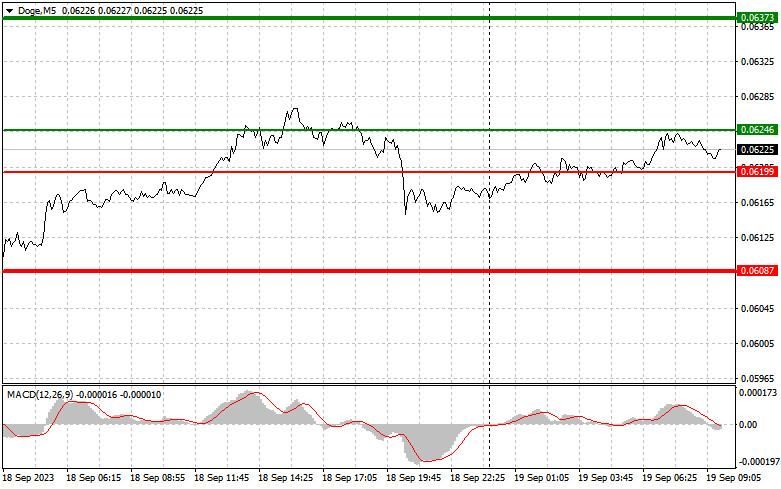

Dogecoin: департамент финансовых услуг Нью-Йорка отказался от Dogecoin. Советы по торговле на 19 сентября

Разбор сделок и советы по торговле Dogecoin

Тест цены $0,06185 совпал с моментом нахождения индикатора MACD в положительной зоне как раз в тот момент, когда только начинался рост от нулевой отметки. Все это стало подтверждением правильной точки входа на покупку doge, особенно после возросшего спроса на ключевые криптовалютные активы. Оптимизм инвесторов отразился и на мем-коинах, потянув вверх и doge. Как стало известно, вчера департамент финансовых услуг Нью-Йорка пошел на существенный пересмотр своей системы виртуальных валют, в результате чего XRP, Dogecoin, Litecoin и другие альткоины были исключены из «зеленого списка» штата. Это решение означает кардинальное изменение списка, в котором перечислены утвержденные токены для компаний, имеющих лицензию DFS. Ранее этот зеленый список включал 25 токенов, включая тяжеловесов Bitcoin, Ethereum, а также Dogecoin, Litecoin, XRP и появившийся PayPal Dollar. Однако после вчерашнего пересмотра список заметно сократился: в нем осталось всего восемь токенов. Особо это на направление Doge не повлияло, и с чем связаны такие изменения, пока не сообщается. Что касается сегодняшней технической картины, то лично я и дальше буду придерживаться реализации сценариев №1 в обе стороны.

Сигнал на покупку

Сценарий №1: покупать Dogecoin сегодня можно при достижении точки входа в районе $0,06246 (зеленая линия на графике) с целью роста к уровню $0,06373 (более толстая зеленая линия на графике). В районе $0,06373 рекомендую выходить из покупок и открывать продажи в обратную сторону. Рассчитывать на рост Dogecoin сегодня получится в рамках дальнейшей восходящей коррекции с целью возврата в диапазон прежнего канала. Важно! Перед покупкой убедитесь в том, что индикатор MACD находится выше нулевой отметки и только начинает свой рост от нее.

Сценарий №2: покупать Dogecoin сегодня также можно в случае двух подряд тестов цены $0,06199. Это ограничит нисходящий потенциал торгового инструмента и приведет к обратному развороту рынка вверх. Можно ожидать рост к противоположным уровням $0,06246 и $0,06373.

Сигнал на продажу

Сценарий №1: продавать Dogecoin сегодня можно лишь после обновления уровня $0,06199 (красная линия на графике), что приведет к быстрому снижению торгового инструмента. Ключевой целью продавцов будет уровень $0,06087, где рекомендую выходить из продаж, а также открывать сразу покупки в обратную сторону. Давление на Dogecoin может вернуться в любой момент, так как среднесрочный медвежий рынок никто не отменял. Важно! Перед продажей убедитесь в том, что индикатор MACD находится ниже нулевой отметки и только начинает свое снижение от нее.

Сценарий №2: продавать Dogecoin сегодня также можно в случае двух подряд тестов цены $0,06246, в момент, когда индикатор MACD будет находиться в области перекупленности. Это ограничит восходящий потенциал торгового инструмента и приведет к обратному развороту рынка вниз. Можно ожидать снижения к противоположным уровням $0,06199 и $0,06087.

Что там с криптой:

Что там с валютным рынком:

Что на графике:

Тонкая зеленая линия – цена входа, по которой можно покупать торговый инструмент;

Толстая зеленая линия – предположительная цена, где можно расставлять Take Profit или самостоятельно фиксировать прибыль, так как выше этого уровня дальнейший рост маловероятен;

Тонкая красная линия – цена входа, по которой можно продавать торговый инструмент;

Толстая красная линия – предположительная цена, где можно расставлять Take Profit или самостоятельно фиксировать прибыль, так как ниже этого уровня дальнейшее снижение маловероятно;

Индикатор MACD. При входе в рынок важно руководствоваться зонами перекупленности и перепроданности.

Важно. Начинающим трейдерам на рынке Форекс необходимо очень осторожно принимать решения по входу в рынок. Перед выходом важных фундаментальных отчетов лучше всего находиться вне рынка, чтобы избежать попадания в резкие колебания курса. Если вы решаетесь на торговлю во время выхода новостей, то всегда расставляйте стоп-приказы для минимизации убытков. Без расстановки стоп-приказов вы можете очень быстро потерять весь депозит, особенно если не используете мани-менеджмент, а торгуете большими объемами.

И помните, что для успешной торговли необходимо иметь четкий торговый план, по примеру такого, который представлен мною выше. Спонтанное принятие торговых решений, исходя из текущей рыночной ситуации, является изначально проигрышной стратегией внутридневного трейдера.

Материал предоставлен компанией InstaForex — www.instaforex.com

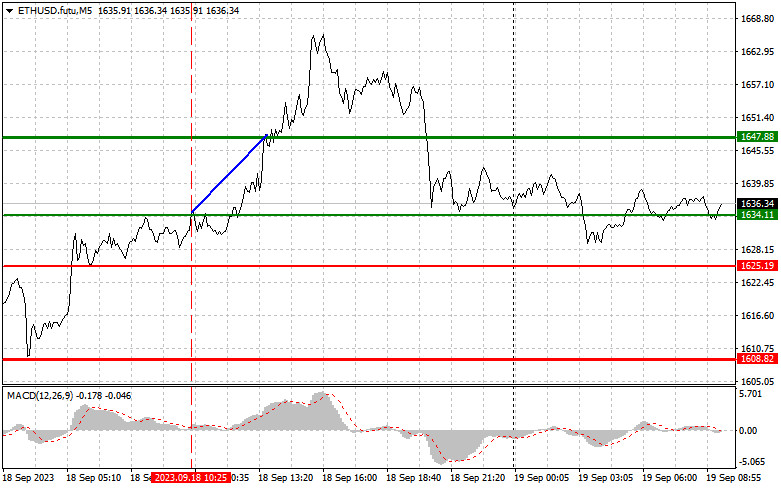

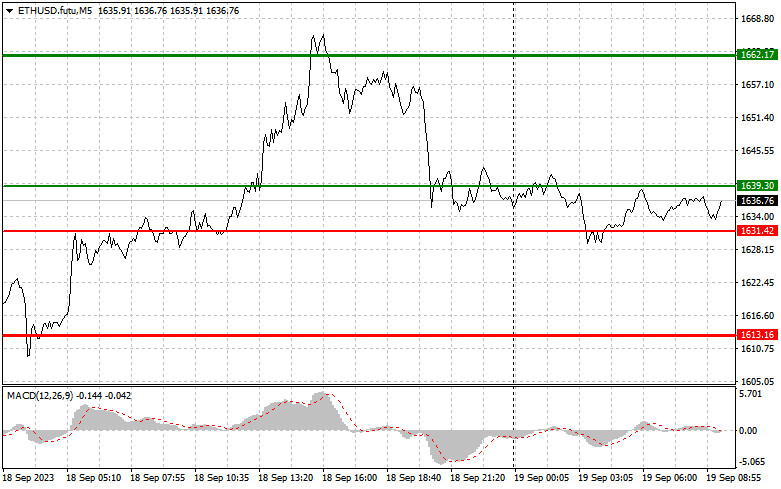

Ethereum: эфир подтянулся следом за биткоином. Советы по торговле на 19 сентября

Разбор сделок и советы по торговле эфиром

Тест цены $1634 пришелся на момент, когда MACD только начинал движение вверх от нулевой отметки, что стало подтверждением правильной точки входа на покупку эфира. В результате движение вверх произошло в район целевой отметки $1647, что позволило неплохо заработать. Рост эфира состоялся на возросшем оптимизме участников рынка после слухов о том, что спотовый ETF на биткоин будет одобрен председателем SEC. Так и до спотового ETH и недолго. Но наверняка восходящий потенциал рисковых активов будет ограничен по причине заседания Федеральной резервной системы на этой неделе по процентным ставкам, от которого можно ожидать чего угодно, так как новые заявления председателя Джэрома Пауэлла могут очень негативно сказаться на рыночных ожиданиях. С технической точки зрения дальнейший рост торгового инструмента также вызывает много вопросов. Действовать буду, больше опираясь на реализацию сценариев №1.

Сигнал на покупку

Сценарий №1: покупать эфир сегодня можно при достижении точки входа в районе $1639 (зеленая линия на графике) с целью роста к уровню $1662 (более толстая зеленая линия на графике). В районе $1662 рекомендую выходить из покупок и открывать продажи в обратную сторону. Рассчитывать на рост эфира можно и дальше в продолжение восходящей тенденции. Важно! Перед покупкой убедитесь в том, что индикатор MACD находится выше нулевой отметки и только начинает свой рост от нее.

Сценарий №2: покупать эфир сегодня также можно в случае двух подряд тестов цены $1631. Это ограничит нисходящий потенциал торгового инструмента и приведет к обратному развороту рынка вверх. Можно ожидать рост к противоположным уровням $1639 и $1662.

Сигнал на продажу

Сценарий №1: продавать эфир сегодня можно лишь после обновления уровня $1631 (красная линия на графике), что приведет к быстрому снижению торгового инструмента. Ключевой целью продавцов будет уровень $1613, где рекомендую выходить из продаж, а также открывать сразу покупки в обратную сторону. Продавцы вернутся в рынок, особенно сразу после отсутствия активности покупателей в районе дневных максимумов. Важно! Перед продажей убедитесь в том, что индикатор MACD находится ниже нулевой отметки и только начинает свое снижение от нее.

Сценарий №2: продавать эфир сегодня также можно в случае двух подряд тестов цены $1639 в момент, когда индикатор MACD будет находиться в области перекупленности. Это ограничит восходящий потенциал торгового инструмента и приведет к обратному развороту рынка вниз. Можно ожидать снижения к противоположным уровням $1631 и $1613.

Что там с криптой:

Что там с валютным рынком:

Что на графике:

Тонкая зеленая линия – цена входа, по которой можно покупать торговый инструмент;

Толстая зеленая линия – предположительная цена, где можно расставлять Take Profit или самостоятельно фиксировать прибыль, так как выше этого уровня дальнейший рост маловероятен;

Тонкая красная линия – цена входа, по которой можно продавать торговый инструмент;

Толстая красная линия – предположительная цена, где можно расставлять Take Profit или самостоятельно фиксировать прибыль, так как ниже этого уровня дальнейшее снижение маловероятно;

Индикатор MACD. При входе в рынок важно руководствоваться зонами перекупленности и перепроданности.

Важно. Начинающим трейдерам на рынке Форекс необходимо очень осторожно принимать решения по входу в рынок. Перед выходом важных фундаментальных отчетов лучше всего находиться вне рынка, чтобы избежать попадания в резкие колебания курса. Если вы решаетесь на торговлю во время выхода новостей, то всегда расставляйте стоп-приказы для минимизации убытков. Без расстановки стоп-приказов вы можете очень быстро потерять весь депозит, особенно если не используете мани-менеджмент, а торгуете большими объемами.

И помните, что для успешной торговли необходимо иметь четкий торговый план, по примеру такого, который представлен мною выше. Спонтанное принятие торговых решений, исходя из текущей рыночной ситуации, является изначально проигрышной стратегией внутридневного трейдера.

Материал предоставлен компанией InstaForex — www.instaforex.com

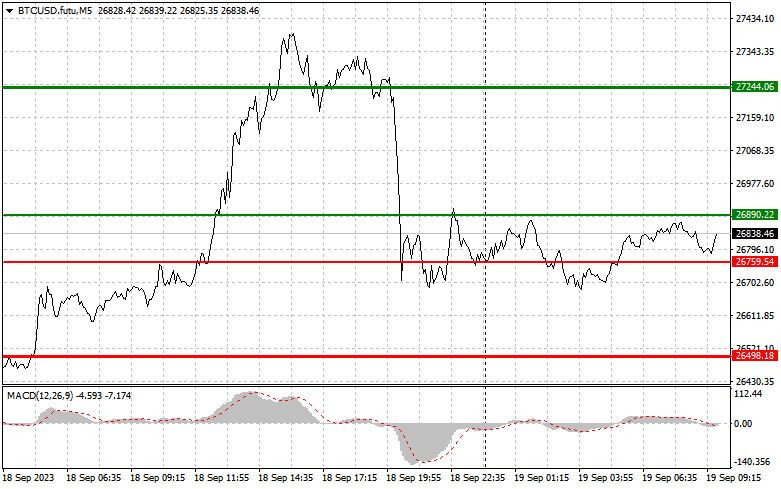

Bitcoin: биткоин вырос – и вот почему. Советы по торговле на 19 сентября

Разбор сделок и советы по торговле биткоином

Тест цены $26 701 пришелся на момент, когда MACD находился в положительной зоне, и только начинал движение вверх от нулевой отметки, что стало подтверждением правильной точки входа на покупку биткоина в продолжение бычьего сценария, наблюдаемого в последнее время. Вчера поползли слухи о том, что председатель SEC Гэри Генслер хочет одобрить один или несколько спотовых Bitcoin ETF от крупных фондов, где он надеется получить работу после ухода со своего поста. Сейчас СМИ активно публикуют слухи о том, что BlackRock вчера закупили 12 200 BTC, так как финансовый гигант уверен, что Комиссия по ценным бумагам в итоге одобрит их заявку на спотовый Bitcoin ETF. Тот факт, что Bitcoin обошел Visa по годовому объему транзакций также делает первую в мире криптовалюту довольно привлекательной с инвестиционной точки зрения. Что касается сегодняшней стратегии для внутридневной торговли, то действовать буду, больше опираясь на реализацию сценариев №1.

Сигнал на покупку

Сценарий №1: покупать биткоин сегодня можно при достижении точки входа в районе 26890 (зеленая линия на графике) с целью роста к уровню $27 244 (более толстая зеленая линия на графике). В районе $27 244 рекомендую выходить из покупок и открывать продажи в обратную сторону. Рассчитывать на рост биткоина сегодня можно в продолжение бычьего сценария. Важно! Перед покупкой убедитесь в том, что индикатор MACD находится выше нулевой отметки.

Сценарий №2: покупать биткоин сегодня также можно в случае двух подряд тестов цены $26 759. Это ограничит нисходящий потенциал торгового инструмента и приведет к обратному развороту рынка вверх. Можно ожидать рост к противоположным уровням $26 890 и $27 244.

Сигнал на продажу

Сценарий №1: продавать биткоин сегодня можно лишь после обновления уровня $26 759 (красная линия на графике), что приведет к быстрому снижению торгового инструмента. Ключевой целью продавцов будет уровень $26 498, где рекомендую выходить из продаж, а также открывать сразу покупки в обратную сторону. Давление на биткоин может вернуться в любой момент, так как вчерашняя попытка пробиться выше довольно значимого сопротивления $27 400 не увенчалась успехом. Дополнительное давление на криптовалюту будет оказывать заседание Федеральной резервной системы. Важно! Перед продажей, убедитесь в том, что индикатор MACD находится ниже нулевой отметки.

Сценарий №2: продавать биткоин сегодня также можно в случае двух подряд тестов цены $26 890. Это ограничит восходящий потенциал торгового инструмента и приведет к обратному развороту рынка вниз. Можно ожидать снижения к противоположным уровням $267 59 и $26 498.

Что там с криптой:

Что там с валютным рынком:

Что на графике:

Тонкая зеленая линия – цена входа, по которой можно покупать торговый инструмент;

Толстая зеленая линия – предположительная цена, где можно расставлять Take Profit или самостоятельно фиксировать прибыль, так как выше этого уровня дальнейший рост маловероятен;