Стоит ли и как инвестировать в Китай

В Британском центре экономических и деловых исследований считают, что уже в 2028 году экономика Китая станет самой крупной в мире. Сейчас КНР растет быстрее Соединенных Штатов и Европы и первой восстановилась после первых волн пандемии. На фоне этого инвестирование в Китай кажется перспективным.

В этой статье расскажу, действительно ли выгодно держать в портфеле китайские акции и как лучше это делать.

Почему стоит покупать китайские акции

Многие большие корпорации держат свое производство в Китае по причине дешевой рабочей силы. Но модель «фабрика мира» теряет эффективность из-за торговых войн, роста зарплат в стране и нарушения цепочек поставок во время пандемии. Постепенно компании выводят производство из Китая в другие страны.

Обнаружив такие неприятные изменения, китайские власти сосредоточились на собственных инновациях. Особенно на электрокарах, зеленой энергетике, роботизации, интернете вещей. Государство поддерживает IT-компании в этих сферах, поэтому они становятся привлекательными для инвесторов. Среди быстрорастущих компаний — Li Auto, NIO, Tencent, Alibaba, JD.com, Baidu.

Также Китай старается контролировать пузыри на фондовом рынке. Власти специально сократили монетарные стимулы, чтобы избежать перегрева рынка. Для сравнения: США продолжает печатать деньги и наращивать ликвидность на рынке, чем способствует инфляции и обвалу акций.

Пока инфляция в США и России будет укрепляться, китайский юань вырастет по отношению к доллару и рублю. Это еще один повод инвестировать в Китай. К тому же многие китайские акции скорректировались до очень привлекательных цен, когда подешевели на 20-40%.

В чем риски инвестирования в Китай

Инвестирование в Китай становится опасным в основном из-за политики китайских властей. Можно выделить пять крупных причин, которые настораживают:

- Конфликты США и Китая. Кризис в отношениях этих стран длится давно, и США даже наложили запрет на американские инвестиции в 59 китайских компаний, которые имеют отношение к обороне и разведке.

- Непрозрачность отчетности китайских компаний. Компании часто меняют свою структуру и принципы работы, не уведомляя инвесторов.

- Социалистический строй и повышенный контроль государства над экономикой. Законы ориентируются на курс партии, а куда партия повернет завтра — предугадать невозможно.

- Большой внутренний долг Китая. Он второй по величине после США. Неспособность уплатить долг ведет к дефолтам и кризисам.

- Ограничения законодательства КНР в отношении иностранных инвесторов. Так как инвестировать в китайские компании напрямую нельзя, при покупке акций вы становитесь не прямым владельцем доли компании, а получаете долю в офшорной компании-посреднике. Такая структура называется VIE, юридически она усложняет защиту прав инвесторов.

Почему лучше инвестировать в Китай через фонды

Из-за непредсказуемости и жесткости действий китайских властей пострадала уже не одна перспективная китайская компания. Здесь не считаются с экономическими выгодами отдельных компаний (и даже целых секторов), и уж тем более — с интересами инвесторов.

Недавний пример: сектор образовательных услуг. Власти запланировали перевести образовательные компании в некоммерческие и запретить привлекать частный капитал. В результате летом акции New Oriental Education упали на 87% за 2 дня, акции TAL Education — на 70% за день.

Можно вспомнить историю с давлением государства на Alibaba, из-за чего ее акции сильно потеряли в цене.

А совсем недавно в Китае объявили об ограничениях для игорного бизнеса.

Чтобы защититься от рисков вложения в отдельные компании, безопаснее инвестировать в Китай через фонды ETF (Exchange Traded Funds). Это инвестиционные фонды с ценными бумагами сразу множества компаний.

Фонды бывают отраслевые, страновые, развитых и развивающихся рынков и т. д. Сами по себе они не дают гарантий безопасности, но позволяют распределить средства по разным акциям, уменьшая риск проблем отдельных компаний. Паи таких фондов можно купить на бирже.

Конкретно в Китай лучше всего инвестировать через фонды на широкий рынок (когда в фонде бумаги компаний из разных отраслей), а не через отраслевые. Да, такой способ убавит доходность по сравнению с покупкой отдельных акций, но при этом снизит вышеперечисленные риски.

Чем удобен фонд FXCN и как в него вкладываться

Для российских инвесторов выбор фондов для безопасного инвестирования в Китай невелик. Самый популярный — фонд FXCN от международной финансовой компании FinEx.

Фонд FXCN включает в себя акции большинства крупных компаний Китая, преимущественно в сфере технологий и финансов. Его индекс Solative GBS China ex A-Shares Large & Mid Cap USD Index NTR отслеживает стоимость акций 184 крупнейших китайских компаний.

Вот топ-5 компаний в составе FXCN и их доля в нем:

- Alibaba — 20,54%.

- Tencent — 15,47%.

- Meituan — 3,81%.

- JD.com — 3,26%.

- China Construction Bank — 2,76%.

Комиссия фонда за управление является средней по рынку — 0,9%. Фонд продается за рубли, но у некоторых брокеров доступен и за доллары. Сейчас один пай фонда оценивается чуть дороже 3 000 рублей.

Плюсы фонда:

- Хорошая возможность для разделения инвестиций по странам: чем больше стран в вашем портфеле, тем меньше риски.

- Единственный подобный фонд, доступный в РФ для любых категорий инвесторов.

- Достаточно высокая доходность.

- Те риски инвестирования в Китай, о которых вы прочитали выше. Основной из них — повышенный контроль государства над экономикой.

- Большая зависимость стоимости фонда от цены акций крупнейших компаний Alibaba и Tencent, так как вместе они составляют целых 36% фонда.

- Фонд создали в Ирландии, и защита инвестора будет не так проста, как в ситуации с российскими ETF.

Как раз сейчас фонд просел более чем на треть от своего февральского максимума, и цена для входа весьма привлекательна. Можно начинать покупать, но входить постепенно, лесенкой, так как возможна еще бóльшая просадка.

Если же все-таки инвестировать в отдельные акции, то стоит выбирать только компании, уже хорошо скорректировавшиеся по цене, вроде Alibaba, Vipshop, Baidu. Но и в этом случае нужно распределять вложения по отраслям.

Вывод: чего ждать от китайской экономики

Китайская экономика перспективна, а цены на китайские ценные бумаги сейчас привлекательны. Конечно, риски есть.

Как раз сейчас решается судьба одного из крупнейших застройщиков Китая Evergrande. Компания оказалась на грани банкротства и может утянуть вниз весь строительный сектор КНР, что плохо повлияет на экономику страны. Но власти понимают, какие последствия может вызвать коллапс такого гиганта и стараются этого не допустить. Центробанк Китая уже начал вливать деньги в систему, чтобы сгладить негативный эффект.

А буквально на днях представители Комиссии по регулированию ценных бумаг Китая провели закрытую встречу с ведущими американскими банкирами и передали, что правительство заинтересовано в иностранных инвесторах.

Если вы учитываете риски и выделяете под китайские акции только 10-15% портфеля, то это хорошая возможность вложиться в растущую экономику. А чтобы не зависеть от судьбы конкретной компании, лучше покупать не акции, а фонды на китайские ценные бумаги.

В БКС назвали топ-10 акций на Гонконгской бирже с потенциалом роста

В «БКС Мир инвестиций» назвали десять фаворитов с листингом на Гонконгской фондовой бирже. Большинство бумаг из подборки сейчас торгуется с большим дисконтом относительно своих исторических значений, следует из стратегии брокера по рынку акций Гонконга (есть в распоряжении «РБК Инвестиций».

Аналитики полагают, что китайский рынок акций по-прежнему выглядит привлекательнее других. Потенциал роста индекса Hang Seng до своих средних значений по мультипликатору P/E оценивается почти в 30%. Для сравнения, у S&P 500, согласно оценкам, есть потенциал снижения на 8%.

Мультипликатор P/E показывает соотношение капитализации компании к ее чистой прибыли. Чем меньше значение мультипликатора, тем лучше для инвестора.

Мультипликатор P/E индекса показывает P/E компаний в его составе.

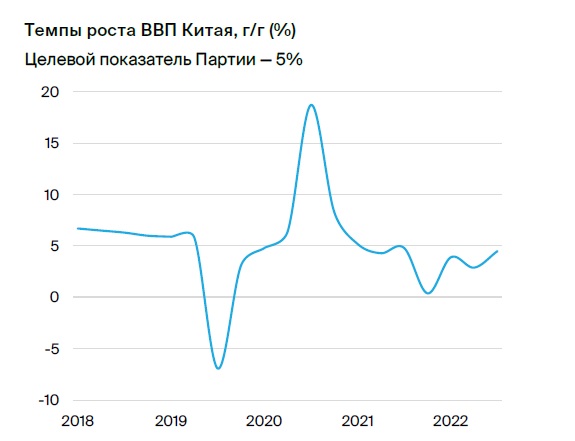

Основная интрига для рынка в этом году — оправдает ли Китай ожидания по росту экономики. Ранее власти страны установили цель по росту ВВП в этом году на уровне 5%.

Динамика ВВП Китая (Фото: БКС Мир Инвестиций)

«Отношения с США — главный фактор риска. Китайские акции крайне нервно реагируют на новости об обострениях отношений между Китаем и США. Противоречия между двумя странами по-прежнему значительны, и мы не ожидаем, что в ближайшей перспективе ситуация хоть как-либо значимо улучшится. Вместе с тем новостной фон периодически успокаивается, что дает китайским бумагам возможность расти. Поэтому даже с учетом этого риска мы придерживаемся позитивного взгляда на китайские акции», — заключили в «БКС Мир инвестиций».

Alibaba

О компании: Alibaba — один из крупнейших в мире операторов торговых онлайн-площадок, который также развивает и другие направления бизнеса (международная онлайн-торговля, облачные технологии).

Драйверы роста: ослабление антиковидных ограничений и рост внутреннего спроса на ключевые товары маркетплейса; выкуп акций.

Целевая цена: 134 гонконгских доллара.

Потенциал роста по сравнению с ценой закрытия торгов 27 апреля: 63,8%.

Baidu

О компании: Baidu специализируется на онлайн-услугах и продуктах, а также на искусственном интеллекте.

Драйверы роста: ослабление антиковидных ограничений поддержит рынок рекламы; развитие сегмента электромобилей.

Целевая цена: 177 гонконгских долларов.

Потенциал роста: 53,2%.

Haier Smart Home

О компании: Haier Smart Home — один из мировых лидеров на рынке бытовой техники.

Драйверы роста: у компании есть преимущества перед конкурентами в сегментах холодильников, стиральных машин, кондиционеров, водонагревателей и кухонной техники, благодаря чему финансовые показатели бизнеса будут расти.

Целевая цена: 33 гонконгских доллара.

Потенциал роста: 38,9%.

Zhuzhou CRRC Times Electric

О компании: Zhuzhou CRRC Times Electric разрабатывает, производит и продает электрические системы и компоненты для железных дорог, а также устройства силовой электроники. Крупнейший поставщик железнодорожных тяговых систем в Китае.

Драйверы роста: выход на рынок IGBT (биполярный транзистор с изолированным затвором) должен поддержать устойчивый рост бизнеса; новые направления бизнеса развиваются быстрее, чем ж/д сегмент; отрицательный чистый долг позволит инвестировать в бизнес в ближайшие годы и выплачивать дивиденды.

Целевая цена: 47,76 гонконгского доллара.

Потенциал роста: 52,1%.

China Construction Bank

О компании: China Construction Bank (CCB) — один из крупнейших многопрофильных банков в Китае и мире по размеру активов (второе место среди международных банков).

Драйверы роста: большая клиентская база; высокая ожидаемая дивидендная доходность (более 8%); акции стоят дешево относительно отрасли (бумаги должны быть на 40% дороже).

Целевая цена: 5,85 гонконгского доллара.

Потенциал роста: 11,4%.

WH Group

О компании: WH Group — крупнейшая компания Китая по переработке мяса и производству продуктов питания

питания.

Драйверы роста: устойчивость бизнеса (потребление свинины в Китае растет, а компания сохраняет лидерство на внутреннем рынке); повышение цен на свинину; ожидаемый рост дивдоходности в 2023 году до 7,8%.

Целевая цена: 7 гонконгских долларов.

Потенциал роста: 60,9%.

WuXi Biologics

О компании: WuXi Biologics — ведущая мировая технологическая платформа для разработки препаратов.

Драйверы роста: расширение присутствия в Северной Америке и развитие направлений, которые не зависят от COVID-19; ожидается сильный отчет за 2023 год и продолжение роста в последующие годы.

Целевая цена: 82 гонконгских доллара.

Потенциал роста: 80%.

Фото: Shutterstock

Anta Sports

О компании: Anta Sports — локальный лидер на рынке спортивной одежды и обуви в Китае с рыночной долей 10%.

Драйверы роста: опережающий рост выручки благодаря конкурентным преимуществам (в частности, соотношение цены/качества); лучшая маржинальность в секторе; возможность инвестировать в развитие бизнеса.

Целевая цена: 115 гонконгских долларов.

Потенциал роста: 19,8%.

China Resources Beer

О компании: China Resources Beer — лидер в Китае по продажам пива начиная с 2006 года.

Драйверы роста: хорошее знание местного рынка и хорошая сеть сбыта; ожидается сильный отчет за 2023 год; расширение доли на рынке байцзю (китайской водки).

Целевая цена: 73,5 гонконгского доллара.

Потенциал роста: 19,9%.

Li Auto

О компании: Li Auto производит премиальные электромобили.

Драйверы роста: планы по наращиванию производства электромобилей; компания выглядит лучше конкурентов благодаря более высокому темпу роста и положительному свободному денежному потоку.

Целевая цена: 115 гонконгских долларов.

Потенциал роста: 27,9%.

Ранее в «БКС Мир инвестиций» отдавали также предпочтение акциям застройщика Longfor Group, промышленного конгломерата CK Hutchison и e-commerce-гиганта JD.com. Однако в обновленной стратегии вместо них в подборку попали бумаги China Resources Beer, Li Auto и Anta Sports.

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов. Соотношение капитализации компании к ее чистой прибыли. Популярный показатель для оценки стоимости акций и поиска недооцененных и переоцененных компаний

Источник https://life.akbars.ru/invest/nachinayushchim/stoit-li-i-kak-investirovat-v-kitay/

Источник https://quote.rbc.ru/news/article/644a884e9a79471d950b15be